Слайд 2

План

Экономическая сущность налога

Налогоплательщики и объект налогообложения

Расходы, учитываемые при

налогообложении:

Расходы, не учитываемые при налогообложении

Налоговая база

Налоговые льготы и налоговые

ставки

Налоговые ставки, налоговый период. Порядок уплаты налога.

Особенности исчисления налога на прибыль банками, по операциям с ценными бумагами.

Особенности исчисления налога на прибыль иностранными организациями, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство.

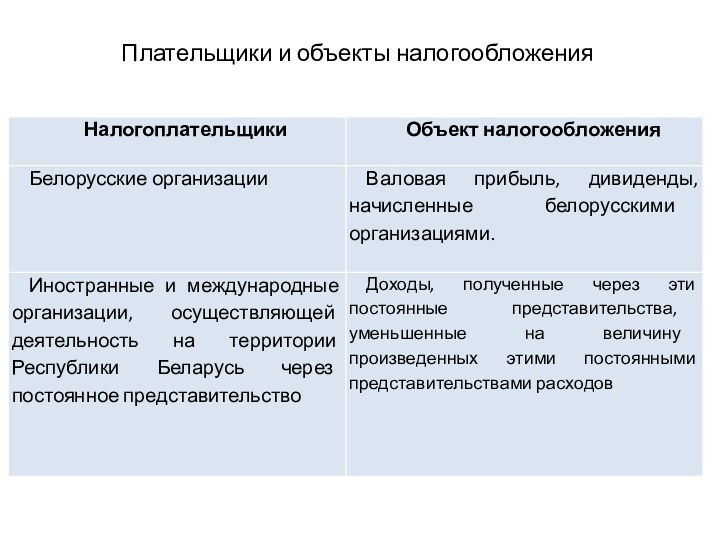

Слайд 3

Плательщики и объекты налогообложения

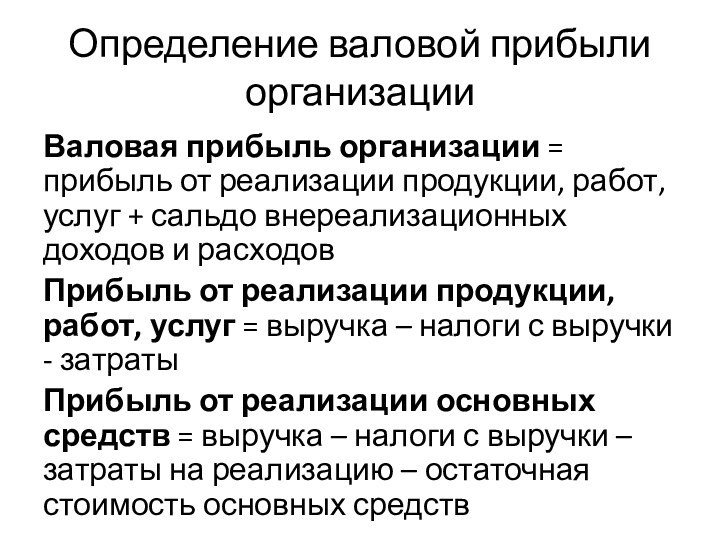

Слайд 4

Определение валовой прибыли организации

Валовая прибыль организации = прибыль

от реализации продукции, работ, услуг + сальдо внереализационных доходов

и расходов

Прибыль от реализации продукции, работ, услуг = выручка – налоги с выручки - затраты

Прибыль от реализации основных средств = выручка – налоги с выручки – затраты на реализацию – остаточная стоимость основных средств

Слайд 5

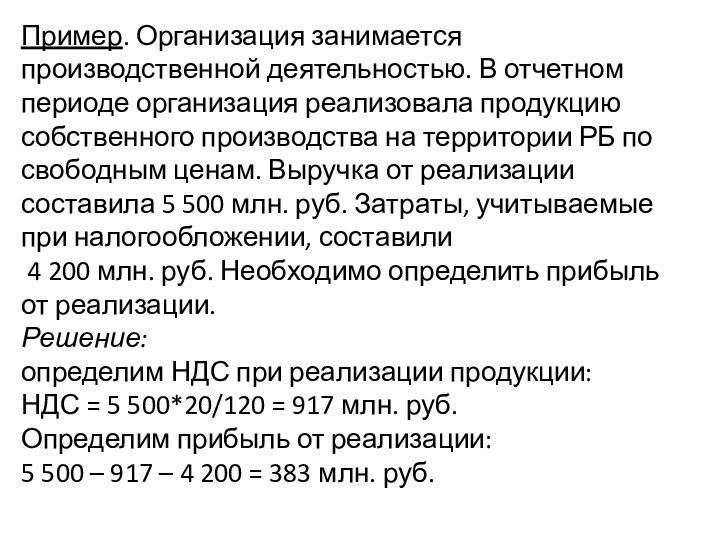

Пример. Организация занимается производственной деятельностью. В отчетном периоде

организация реализовала продукцию собственного производства на территории РБ по

свободным ценам. Выручка от реализации составила 5 500 млн. руб. Затраты, учитываемые при налогообложении, составили

4 200 млн. руб. Необходимо определить прибыль от реализации.

Решение:

определим НДС при реализации продукции:

НДС = 5 500*20/120 = 917 млн. руб.

Определим прибыль от реализации:

5 500 – 917 – 4 200 = 383 млн. руб.

Слайд 6

Пример. Организация в январе реализовала оборудование, бывшее в

эксплуатации, покупателям в РБ. Выручка от реализации оборудования –

720 00 тыс. руб. Затраты по реализации оборудования, учитываемые при налогообложении – 2 000 тыс. руб. Остаточная стоимость оборудования – 400 000 тыс. руб.

Определить прибыль от реализации оборудования.

Решение:

Исчислим НДС по реализации оборудования:

НДС = 720 000 * 20/120 = 120 000 тыс. руб.

Определим прибыль от реализации оборудования:

720 000 – 120 000 – 2 000 – 400 000 = 198 000 тыс. руб.

Слайд 7

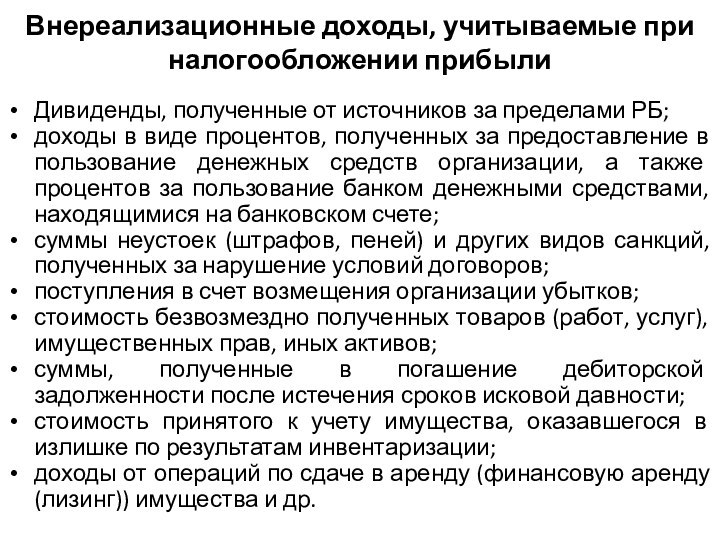

Внереализационные доходы, учитываемые при налогообложении прибыли

Дивиденды, полученные от

источников за пределами РБ;

доходы в виде процентов, полученных за

предоставление в пользование денежных средств организации, а также процентов за пользование банком денежными средствами, находящимися на банковском счете;

суммы неустоек (штрафов, пеней) и других видов санкций, полученных за нарушение условий договоров;

поступления в счет возмещения организации убытков;

стоимость безвозмездно полученных товаров (работ, услуг), имущественных прав, иных активов;

суммы, полученные в погашение дебиторской задолженности после истечения сроков исковой давности;

стоимость принятого к учету имущества, оказавшегося в излишке по результатам инвентаризации;

доходы от операций по сдаче в аренду (финансовую аренду (лизинг)) имущества и др.

Слайд 8

Внереализационные доходы, не учитываемые при налогообложении прибыли

Средства, поступающие

бюджетным организациям в рамках целевого финансирования из бюджета либо

государственных внебюджетных фондов, из бюджета Союзного государства и использованные по целевому назначению;

вступительные, паевые и членские взносы в размерах, предусмотренных уставами (учредительными договорами);

средства, полученные плательщиками в порядке долевого участия в строительстве жилья, содержании объектов непроизводственной сферы и использованные по целевому назначению;

дивиденды, полученные плательщиками от белорусских организаций;

товары (работы, услуги), имущественные права, денежные средства, безвозмездно полученные организациями, осуществляющими деятельность по производству продукции растениеводства, животноводства и др.

Слайд 9

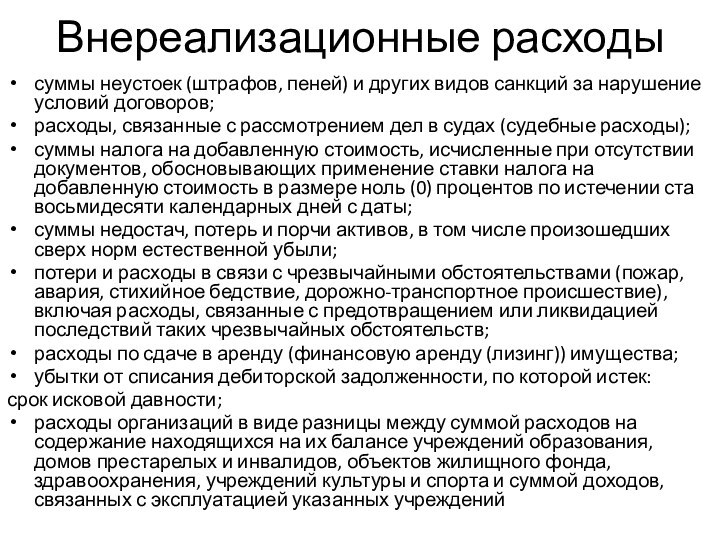

суммы неустоек (штрафов, пеней) и других видов санкций

за нарушение условий договоров;

расходы, связанные с рассмотрением дел в

судах (судебные расходы);

суммы налога на добавленную стоимость, исчисленные при отсутствии документов, обосновывающих применение ставки налога на добавленную стоимость в размере ноль (0) процентов по истечении ста восьмидесяти календарных дней с даты;

суммы недостач, потерь и порчи активов, в том числе произошедших сверх норм естественной убыли;

потери и расходы в связи с чрезвычайными обстоятельствами (пожар, авария, стихийное бедствие, дорожно-транспортное происшествие), включая расходы, связанные с предотвращением или ликвидацией последствий таких чрезвычайных обстоятельств;

расходы по сдаче в аренду (финансовую аренду (лизинг)) имущества;

убытки от списания дебиторской задолженности, по которой истек:

срок исковой давности;

расходы организаций в виде разницы между суммой расходов на содержание находящихся на их балансе учреждений образования, домов престарелых и инвалидов, объектов жилищного фонда, здравоохранения, учреждений культуры и спорта и суммой доходов, связанных с эксплуатацией указанных учреждений

Внереализационные расходы

Слайд 10

Затраты, учитываемые при налогообложении

Затраты по производству и реализации

товаров (работ, услуг), имущественных прав, учитываемые при налогообложении, представляют

собой стоимостную оценку использованных в процессе производства и реализации товаров (работ, услуг), имущественных прав, природных ресурсов, сырья, материалов, топлива, энергии, основных средств, нематериальных активов, трудовых ресурсов и иных расходов на их производство и реализацию, отражаемых в бухгалтерском учете.

Слайд 11

Особенности определения затрат при расчете валовой прибыли

Необходимо вести

раздельный учет выручки и затрат на производство и реализацию

продукции, которая освобождена от налога на прибыль (прямые затраты прямо относятся на себестоимость, косвенные распределяются пропорционально выручке или др. базе;

при определении прибыли от реализации приобретенных товаров отражаются затраты, приходящиеся на фактически реализованные товары;

отдельные виды затрат могут отражаться путем создания в установленном порядке резервов предстоящих расходов, включая отчисления в резерв предстоящих расходов по ремонту основных средств (отчисления в ремонтный фонд);

Слайд 12

Особенности включения в затраты амортизации

В состав затрат

включаются только амортизационные отчисления по основным средствам и нематериальным

активам, используемым в производственной деятельности;

Плательщик имеет право на дату принятия к бухгалтерскому учету в качестве основных средств включить в состав затрат по производству и реализации товаров (работ, услуг), имущественных прав, учитываемых при налогообложении, часть их первоначальной стоимости, сформированной в бухгалтерском учете на дату принятия к учету, в следующих пределах:

по зданиям, сооружениям – не более 10 % первоначальной стоимости;

по машинам и оборудованию, транспортным средствам (за исключением легковых автомобилей, кроме эксплуатируемых в качестве служебных, относимых к специальным, а также используемых для услуг такси), нематериальным активам (за исключением средств индивидуализации участников гражданского оборота, товаров, работ или услуг) – не более 20 % первоначальной стоимости.

Слайд 13

Затраты, не учитываемые при налогообложении

на выполнение организацией или

оплату работ (услуг), не связанных с производством и реализацией

товаров (работ, услуг), имущественных прав;

на выполнение работ по строительству, оборудованию, а также содержанию находящихся на балансе организации объектов, не участвующих в предпринимательской деятельности;

выплаты физическим лицам, работающим в организациях по трудовым договорам, в денежной и натуральной формах, носящие характер социальных льгот;

на командировки, произведенные сверх норм;

на оплату стоимости топливно-энергетических ресурсов, израсходованных сверх норм;

налог за добычу (изъятие) природных ресурсов сверх установленных лимитов;

проценты по просроченным займам и кредитам

Слайд 14

Прибыль, освобождаемая от налога на прибыль (инвестиционные и

инновационные льготы)

прибыль организаций, полученная от реализации товаров собственного производства,

которые являются инновационными в соответствии с перечнем, определенным Советом Министров Республики;

прибыль от реализации высокотехнологичной продукции собственного производства, определяемой в соответствии с перечнем, если доля выручки, полученная от реализации таких товаров, составляет более 50 процентов общей суммы выручки;

прибыль от реализации произведенных легковых автомобилей и автокомпонентов собственного производства – в течение трех лет;

валовая прибыль инвестора (заказчика, застройщика), полученная от реализации построенного им объекта недвижимости (его части), в сумме затрат, произведенных при создании объектов инженерной и транспортной инфраструктуры к данному объекту недвижимости и безвозмездно переданных эксплуатационным организациям в порядке, установленном Президентом Республики Беларусь

Слайд 15

Прибыль, освобождаемая от налога на прибыль

(социальные льготы)

прибыль

(не более 10 % валовой прибыли), переданная бюджетным организациям

здравоохранения, образования, социального обеспечения, культуры, физкультуры и спорта, религиозным организациям, а также общественным объединениям инвалидов;

прибыль организаций, использующих труд инвалидов и организаций, производящих средства реабилитации и обслуживания инвалидов;

прибыль организаций, полученная от производства продуктов детского питания, продукции растениеводства, животноводства;

прибыль от оказания услуг гостиницами, физкультурно-оздоровительными, туристическими, горнолыжными комплексами, домами охотников , мотелями, кемпингами услуг по размещению туристов – в течение трех лет с начала осуществления этой деятельности на туристических объектах, введенных в эксплуатацию начиная с 2006 года, по перечню объектов, утвержденному Президентом РБ;

прибыль, полученная от реализации товаров (работ, услуг) на объектах придорожного сервиса, – в течение пяти лет с даты ввода в эксплуатацию таких объектов;

прибыль учреждений образования от приносящей доходы деятельности.

Слайд 16

Расчет налогооблагаемой базы по налогу на прибыль

Налогооблагаемая база

= валовая прибыль (включает прибыль, полученную за границей) –

прибыль, облагаемая по специальным режимам – налоговые льготы – убытки, переносимые на текущий налоговый период

Слайд 17

Пример. Организация занимается производственной и торговой деятельностью. Прибыль

от реализации продукции за отчетный период составила 150 00

тыс. руб., прибыль от реализации покупных материалов - 4000 тыс. руб., внереализационные доходы, учитываемые при налогообложении, - 20 000 тыс. руб., а внереализационные расходы, учитываемые при налогообложении, - 25 000 тыс. руб.

Прибыль, освобождаемая от налогообложения – 75000 тыс. руб.

Определить налоговую базу для расчета налога на прибыль:

Валовая прибыль = 150 000+4000+20 000- 25 000= 149 000 тыс. руб.

Налоговая база = 149 000 – 75 000 = 74 000 тыс. руб.

Слайд 18

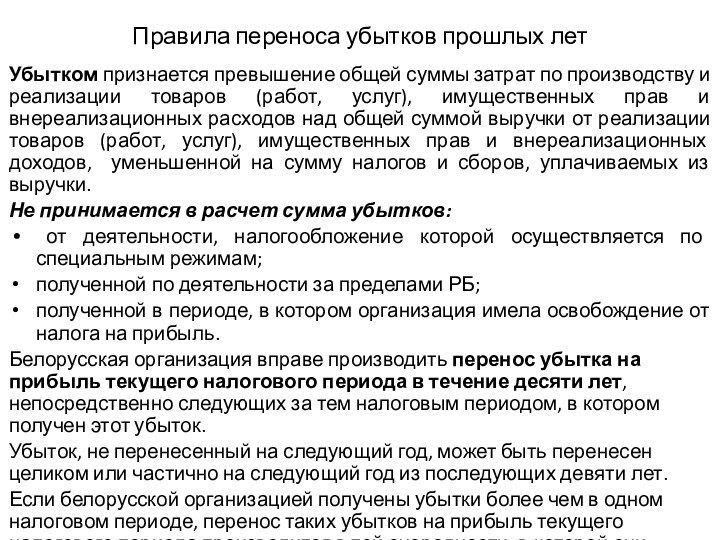

Правила переноса убытков прошлых лет

Убытком признается превышение общей

суммы затрат по производству и реализации товаров (работ, услуг),

имущественных прав и внереализационных расходов над общей суммой выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов, уменьшенной на сумму налогов и сборов, уплачиваемых из выручки.

Не принимается в расчет сумма убытков:

от деятельности, налогообложение которой осуществляется по специальным режимам;

полученной по деятельности за пределами РБ;

полученной в периоде, в котором организация имела освобождение от налога на прибыль.

Белорусская организация вправе производить перенос убытка на прибыль текущего налогового периода в течение десяти лет, непосредственно следующих за тем налоговым периодом, в котором получен этот убыток.

Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет.

Если белорусской организацией получены убытки более чем в одном налоговом периоде, перенос таких убытков на прибыль текущего налогового периода производится в той очередности, в которой они понесены.

Слайд 20

Налоговый период налога на прибыль -календарный квартал.

Налоговым периодом

налога на прибыль с дивидендов, начисленных белорусскими организациями, признается

календарный месяц.

Налоговая декларация по налогу на прибыль по итогам истекшего налогового периода представляется плательщиком в налоговые органы не позднее 20 марта года, следующего за истекшим налоговым периодом, независимо от наличия либо отсутствия объектов налогообложения.

Налог на прибыль уплачивается текущими платежами, не позднее 22 марта, 22 июня, 22 сентября и 22 декабря текущего налогового периода.

Слайд 21

Особенности определения доходов банков

При определении валовой прибыли банков

учитываются доходы от операций между филиалами.

Доходы банков от реализации

включают:

проценты от размещения банком денежных средств, драгоценных металлов и драгоценных камней, в том числе от предоставления кредитов и займов, овердрафта по счетам организаций и физических лиц;

Плата за денежные средства, депонированные в фонде обязательных резервов Национального банка РБ;

денежные средства, полученные для компенсации потерь от выдачи льготных кредитов по решению Президента или Правительства Республики Беларусь;

вознаграждения за открытие, ведение и закрытие банковских счетов организаций и физических лиц;

доходы от кассового обслуживания организаций и физических лиц, валютно-обменных операций;

от операций купли-продажи драгоценных металлов и драгоценных камней;

от операций с форвардными и фьючерсными контрактами, опционами и иными аналогичными финансовыми инструментами срочного рынка

Слайд 22

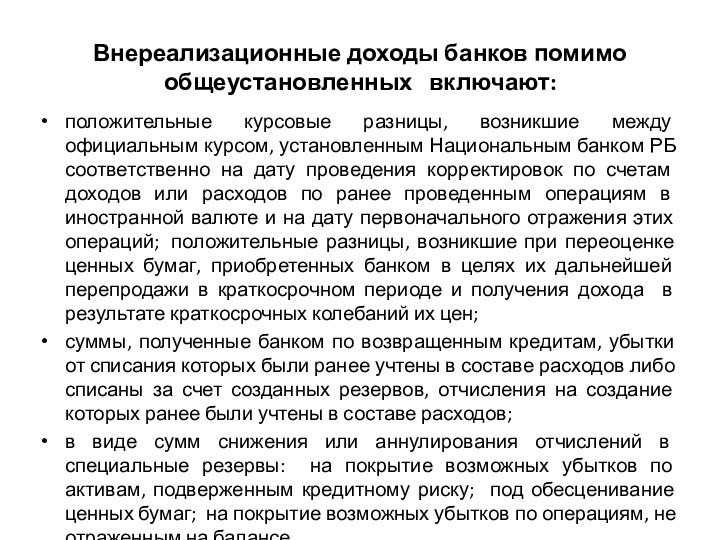

Внереализационные доходы банков помимо общеустановленных включают:

положительные курсовые

разницы, возникшие между официальным курсом, установленным Национальным банком РБ

соответственно на дату проведения корректировок по счетам доходов или расходов по ранее проведенным операциям в иностранной валюте и на дату первоначального отражения этих операций; положительные разницы, возникшие при переоценке ценных бумаг, приобретенных банком в целях их дальнейшей перепродажи в краткосрочном периоде и получения дохода в результате краткосрочных колебаний их цен;

суммы, полученные банком по возвращенным кредитам, убытки от списания которых были ранее учтены в составе расходов либо списаны за счет созданных резервов, отчисления на создание которых ранее были учтены в составе расходов;

в виде сумм снижения или аннулирования отчислений в специальные резервы: на покрытие возможных убытков по активам, подверженным кредитному риску; под обесценивание ценных бумаг; на покрытие возможных убытков по операциям, не отраженным на балансе.

Слайд 23

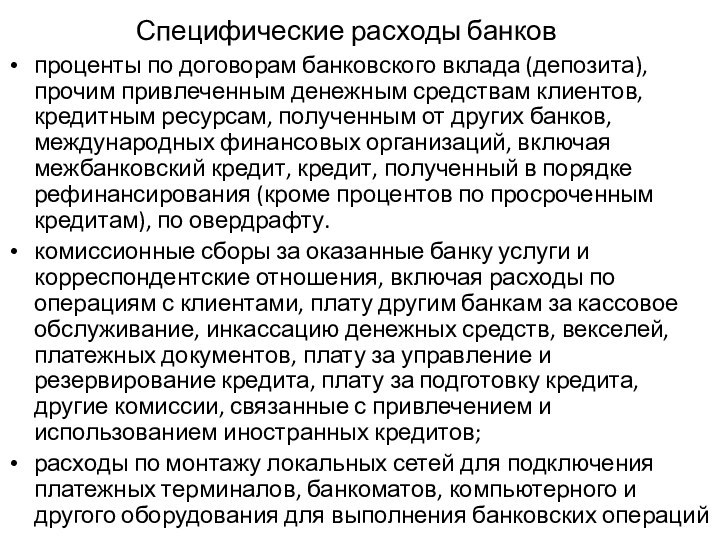

Специфические расходы банков

проценты по договорам банковского вклада (депозита),

прочим привлеченным денежным средствам клиентов, кредитным ресурсам, полученным от

других банков, международных финансовых организаций, включая межбанковский кредит, кредит, полученный в порядке рефинансирования (кроме процентов по просроченным кредитам), по овердрафту.

комиссионные сборы за оказанные банку услуги и корреспондентские отношения, включая расходы по операциям с клиентами, плату другим банкам за кассовое обслуживание, инкассацию денежных средств, векселей, платежных документов, плату за управление и резервирование кредита, плату за подготовку кредита, другие комиссии, связанные с привлечением и использованием иностранных кредитов;

расходы по монтажу локальных сетей для подключения платежных терминалов, банкоматов, компьютерного и другого оборудования для выполнения банковских операций

Слайд 24

Внереализационные расходы банков помимо общеустановленных включают:

отчисления в

специальные резервы: на покрытие возможных убытков по активам, подверженным

кредитному риску; под обесценивание ценных бумаг; на покрытие возможных убытков по операциям, не отраженным на балансе;

отрицательные курсовые разницы, возникшие между официальным курсом, установленным Национальным банком Республики Беларусь соответственно на дату проведения корректировок по счетам доходов или расходов по ранее проведенным операциям в иностранной валюте и на дату первоначального отражения этих операций;

отрицательные разницы, возникшие при переоценке ценных бумаг, приобретенных банком в целях их дальнейшей перепродажи в краткосрочном периоде (до одного года) и получения дохода (расхода) в результате краткосрочных колебаний их цен;

стоимость принятых неплатежных и фальшивых денежных банкнот, монет, чеков, банковских пластиковых карточек

Слайд 25

Особенности определения валовой прибыли от операций с ценными

бумагами

Доходы плательщика при реализации ценных бумаг, а также

при их погашении учитываются исходя из цены реализации ценных бумаг и полученной плательщиком суммы накопленного процентного (купонного) дохода.

Затраты плательщика при реализации и погашении ценных бумаг определяются исходя из расходов на приобретение и реализацию или погашение ценных бумаг, оплату услуг фондовой биржи, депозитария, иных профессиональных участников рынка ценных бумаг и иных прямых расходов,, включая приходящиеся на них суммы НДС.

Слайд 26

При определении валовой прибыли не учитываются доходы, полученные

от реализации и погашения:

государственных ценных бумаг, выпускаемых Министерством финансов

Республики Беларусь от имени Республики Беларусь;

облигаций, выпускаемых Национальным банком Республики Беларусь, и векселей, выдаваемых Национальным банком Республики Беларусь, в целях регулирования денежной массы и формирования золотовалютных резервов Республики Беларусь;

облигаций, выпускаемых банками осуществляющими привлечение во вклады средств физических лиц в белорусских рублях, обеспеченных обязательствами по возврату основной суммы долга и уплате процентов по предоставленным ими кредитам на строительство, реконструкцию или приобретение жилья под залог недвижимости;

облигаций, выпускаемых с 1 апреля 2008 года по 1 января 2015 года юридическими лицами налоговыми резидентами Республики Беларусь;

облигаций местных исполнительных и распорядительных органов.