- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему по экономике Налоги и налоговая политика государства

Содержание

- 2. Сущность налогообложения. Налоги – обязательные платежи, взимаемые

- 3. Финансовые принципыдостаточность налогообложения, т.е. налоговых поступлений должно

- 4. Экономико‐хозяйственные принципы надлежащий выбор объекта налогообложения, т.е.

- 5. Этические принципы всеобщность налогообложения; равномерность налогообложения.

- 6. Принципы налогового администрирования определенность налогообложения; удобство уплаты налогов; максимальное уменьшение издержек взимания

- 7. Порядок установления налоговНалоги, как исключительно важные элементы

- 8. объект налогообложения реализация товаров (работ, услуг), имущество,

- 9. налоговая база стоимостная, физическая или иная характеристика объекта налогообложения

- 10. налоговый период период времени применительно к отдельным

- 11. налоговая ставка величина налоговых начислений на единицу

- 12. Налоги и законыАкты налогового законодательства должны быть

- 13. Функции налогов Функции налогов показывают, каким образом

- 14. Фискальная функция собственно изъятие средств налогоплательщиков в

- 15. Распределительная функция Распределительная функция иначе называется социальной,

- 16. Регулирующая функция развитие определенных социально‐экономических процессов; реализуется

- 17. Контрольная функция государство посредством налогов контролирует финансово‐хозяйственную

- 18. Классификация налогов По уровню установления:Все налоги, действующие

- 19. Порядок установления налоговФедеральные налоги устанавливаются, отменяются и

- 20. Прямые налогивзимается государством непосредственно с доходов или

- 21. Косвенные налогиСобственник предприятия, производящего товары или оказывающего

- 22. Прогрессивные налогиналоги, у которых средняя налоговая ставка

- 23. Регрессивный налогсредняя ставка налога обратно пропорциональна уровню

- 24. Пропорциональный налогставка которых не зависит от величины облагаемого дохода

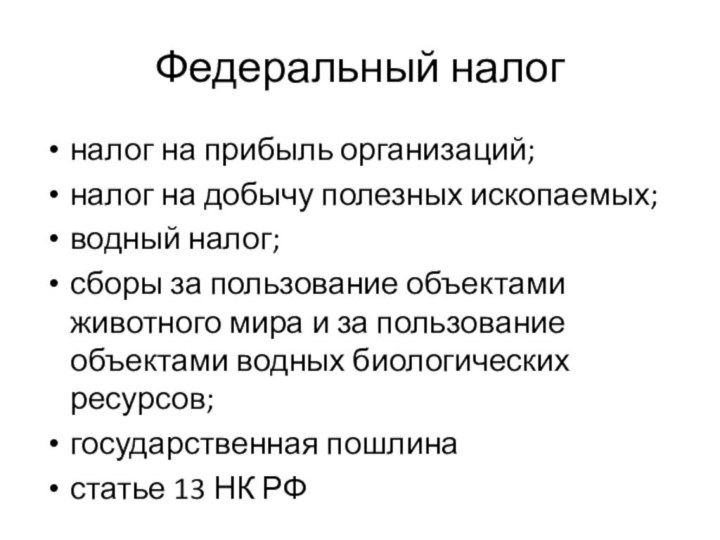

- 25. Федеральный налогналог на прибыль организаций; налог на

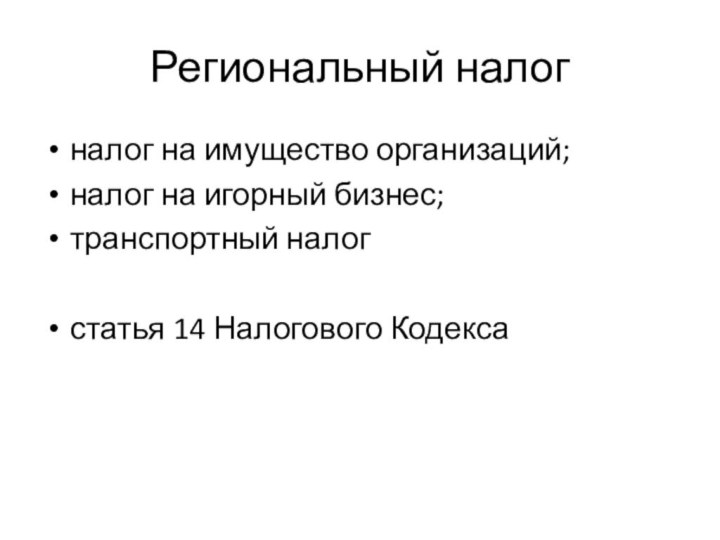

- 26. Региональный налогналог на имущество организаций; налог на игорный бизнес; транспортный налог статья 14 Налогового Кодекса

- 27. Местный налогземельный налог и налог на имущество физических лиц статья 15 НК РФ

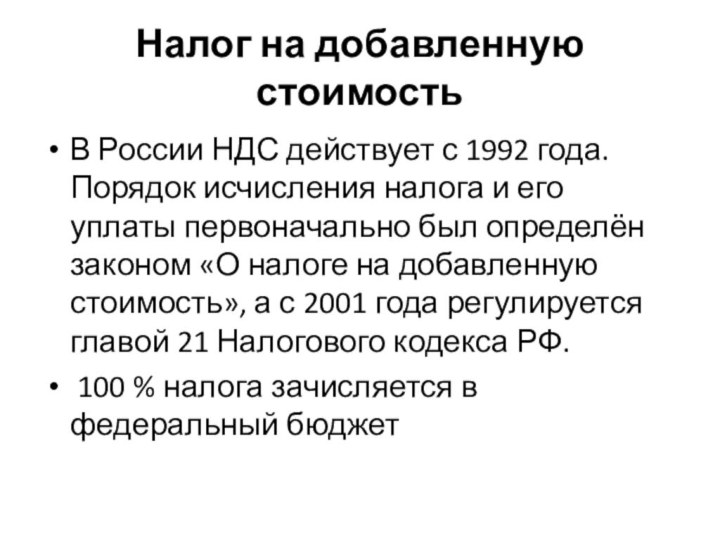

- 28. Налог на добавленную стоимость В России НДС

- 29. Кто платит НДСорганизации; индивидуальные предприниматели; лица, признаваемые

- 30. Объекты для НДСреализация товаров (работ, услуг) на

- 31. Ставка НДСМаксимальная ставка НДС в Российской Федерации

- 32. Сроки оплатыУплата налога производится по итогам каждого

- 33. Налог на прибыль организаций В Российской Федерации

- 34. Ставка налога на прибыльБазовая ставка составляет 20

- 35. Объект налогообложениядля российских организаций ‐ полученные доходы,

- 36. Сроки оплатыПри определении налоговой базы прибыль, подлежащая

- 37. Налог на имущество организаций К плательщикам налога

- 38. Объекты налогообложенияОбъектами налогообложения для российских организаций признается

- 39. Размер налогаНалоговой базой по налогу на имущество

- 40. Льготы по налогу на имуществоНекоторые налогоплательщики или

- 41. Сроки уплаты налога на имуществоНалоговым периодом признается

- 42. Упрощенная система налогообложения Данная система установлена главой

- 43. Условия перехода на УСННалогоплательщиками признаются организации и

- 44. Транспортный налог Транспортный налог относится к региональным

- 45. Определение ставки налогаТранспортный налог регламентируется федеральными законодательными

- 46. Кто платит транспортный налог?Плательщиками транспортного налога выступают

- 47. Объекты налогообложенияОбъектом налогообложения признаются автомобили, мотоциклы, мотороллеры,

- 48. Исключения по транспортному налогуИз этого перечня есть

- 49. Размер налога на транспортв отношении транспортных средств,

- 50. Ставка транспортного налогаНалоговым периодом признается календарный год.

- 51. Налог на доходы физических лиц настоящее время

- 52. Объект и срокиПри определении налоговой базы учитываются

- 53. Размер налога на физических лицОсновная налоговая ставка

- 54. Исключения35 %: стоимость любых выигрышей и призов,

- 55. Особый порядок оплатыФизические лица, осуществляющие предпринимательскую деятельность

- 56. Налог на имущество физических лиц Налог на

- 57. Кто платит?Налогоплательщиками являются физические лица, имеющие на

- 58. Объекты налогообложенияОбъектами налогообложения признаются следующие виды имущества:

- 59. Ставки налогаСтавки налога устанавливаются нормативными правовыми актами

- 60. Льготы по налогу с физических лицГерои Советского

- 61. Размер налогаНалог исчисляется на основании данных об

- 62. Сроки уплатыНалоговые уведомления об уплате налога вручаются

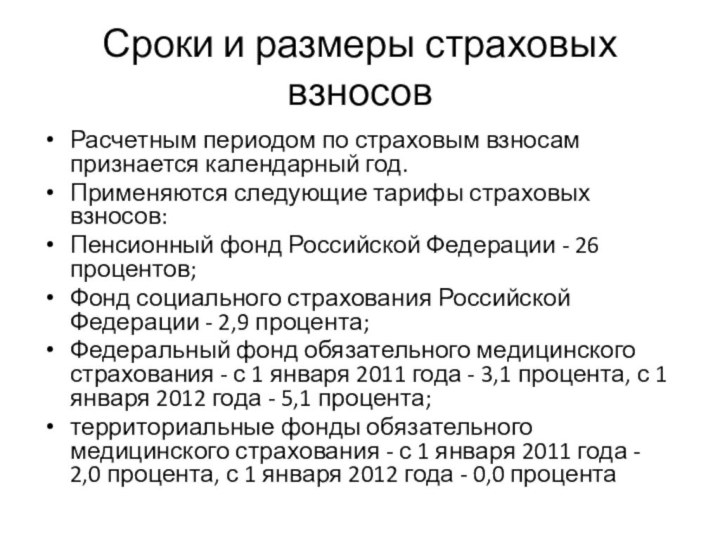

- 63. Страховые взносы во внебюджетные фонды Система страховых

- 64. Кто платит?группа 1 ‐ лица, производящие выплаты

- 65. Скачать презентацию

- 66. Похожие презентации

Сущность налогообложения. Налоги – обязательные платежи, взимаемые с фирм и физических лиц, для финансирования деятельности государства.Первые принципы налогообложения были сформулированы Адамом Смитом, а затем расширены немецким экономистом Адольфом Вагнером

Слайд 2

Сущность налогообложения.

Налоги – обязательные платежи, взимаемые с

фирм и физических лиц, для финансирования деятельности государства.

налогообложения были сформулированы Адамом Смитом, а затем расширены немецким экономистом Адольфом Вагнером

Слайд 3

Финансовые принципы

достаточность налогообложения, т.е. налоговых поступлений должно быть

достаточно для покрытия государственных расходов;

эластичность, или подвижность, налогообложения,

т.е. государство должно иметь возможность вводить новые и отменять действующие налоги, а также варьировать налоговые ставки

Слайд 4

Экономико‐хозяйственные принципы

надлежащий выбор объекта налогообложения, т.е. государство

должно иметь возможность устанавливать объект налогообложения;

разумность построения системы

налогов, считающейся с последствиями и условиями их предложения

Слайд 6

Принципы налогового администрирования

определенность налогообложения;

удобство уплаты налогов;

максимальное уменьшение издержек взимания

Слайд 7

Порядок установления налогов

Налоги, как исключительно важные элементы жизни

общества, ведущие к перераспределению собственности внутри него, могут устанавливаться

только законами.Налог считается установленным лишь в том случае, когда определены налогоплательщики и все элементы налогообложения

Слайд 8

объект налогообложения

реализация товаров (работ, услуг), имущество, прибыль,

доход, расход или иное обстоятельство, имеющее стоимостную, количественную или

физическую характеристику

Слайд 10

налоговый период

период времени применительно к отдельным налогам,

по окончании которого определяется налоговая база и исчисляется сумма

налога, подлежащая уплате

Слайд 11

налоговая ставка

величина налоговых начислений на единицу измерения

налоговой базы

порядок исчисления налога;

порядок и сроки уплаты

налога

Слайд 12

Налоги и законы

Акты налогового законодательства должны быть сформулированы

таким образом, чтобы каждый точно знал, какие налоги, когда

и в каком порядке он должен платить.Неуплата налогов является правонарушением и, как и любое другое правонарушение влечет санкции.

Неплательщик налогов должен претерпеть неблагоприятные имущественные последствия в виде штрафа, пени, ареста имущества. Налоговые преступления, нанесшие серьезный ущерб бюджету, могут наказываться лишением свободы.

Слайд 13

Функции налогов

Функции налогов показывают, каким образом реализуется

их назначение, как инструмента распределения и перераспределения государственных доходов.

Налоги выполняют одновременно четыре основные функции: фискальная, распределительная, регулирующая и контрольная

Слайд 14

Фискальная функция

собственно изъятие средств налогоплательщиков в бюджет.

Эта функция является основной функцией налогообложения, ведь ее посредством

налоги выполняют свое предназначение по формированию государственного бюджета для выполнения общегосударственных и целевых государственных программ

Слайд 15

Распределительная функция

Распределительная функция иначе называется социальной, поскольку

состоит в перераспределении общественных доходов между различными категориями граждан:

от состоятельных к неимущим, что обеспечивает гарантию социальной стабильности общества

Слайд 16

Регулирующая функция

развитие определенных социально‐экономических процессов; реализуется через

систему льгот

посредством увеличенного налогового бремени препятствует развитию определенных

социально‐экономических процессов за пользование природными ресурсами

Слайд 17

Контрольная функция

государство посредством налогов контролирует финансово‐хозяйственную деятельность

юридических лиц и граждан.

Одновременно осуществляется контроль за источниками

доходов и направлениями расходования средств

Слайд 18

Классификация налогов

По уровню установления:

Все налоги, действующие на

территории РФ, в зависимости от уровня установления подразделяются на

три вида: федеральные, региональные и местные

Слайд 19

Порядок установления налогов

Федеральные налоги устанавливаются, отменяются и изменяются

Налоговым кодексом и обязательны к уплате на всей территории

РФ.Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории в соответствии с действующим федеральным законодательством.

Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ

Слайд 20

Прямые налоги

взимается государством непосредственно с доходов или имущества

налогоплательщика. Применительно к прямому налогу юридические и фактические налогоплательщики

совпадают.Фактический плательщик ‐ получатель налогооблагаемого дохода, владелец налогооблагаемого имущества.

Прямые налоги представляют собой исторически наиболее раннюю форму налогообложения.

К прямым налогам относятся налог на прибыль; налог на имущество; налог на доходы физических лиц

Слайд 21

Косвенные налоги

Собственник предприятия, производящего товары или оказывающего услуги,

продает их по цене с учётом надбавки и вносит

государству соответствующую налоговую сумму из выручки, то есть, по существу, он является сборщиком, а покупатель — плательщиком косвенного налога.К основным косвенным налогам относятся налог на добавленную стоимость, акцизы, таможенная пошлина.

Слайд 22

Прогрессивные налоги

налоги, у которых средняя налоговая ставка зависима

прямо пропорционально от уровня дохода. Таким образом, если доход

налогоплательщика увеличивается, то растет и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка также падает

Слайд 23

Регрессивный налог

средняя ставка налога обратно пропорциональна уровню дохода.

Это означает, что при увеличении доходов экономического агента, ставка

падает, и, наоборот, растет, если доход уменьшается

Слайд 25

Федеральный налог

налог на прибыль организаций;

налог на добычу

полезных ископаемых;

водный налог;

сборы за пользование объектами животного

мира и за пользование объектами водных биологических ресурсов; государственная пошлина

статье 13 НК РФ

Слайд 26

Региональный налог

налог на имущество организаций;

налог на игорный

бизнес;

транспортный налог

статья 14 Налогового Кодекса

Слайд 28

Налог на добавленную стоимость

В России НДС действует

с 1992 года. Порядок исчисления налога и его уплаты

первоначально был определён законом «О налоге на добавленную стоимость», а с 2001 года регулируется главой 21 Налогового кодекса РФ.100 % налога зачисляется в федеральный бюджет

Слайд 29

Кто платит НДС

организации;

индивидуальные предприниматели;

лица, признаваемые налогоплательщиками

налога на добавленную стоимость в связи с перемещением товаров

через таможенную границу Таможенного союза (Россия, Казахстан, Беларусь). Чаще всего это импортеры товаров в эти страны

Слайд 30

Объекты для НДС

реализация товаров (работ, услуг) на территории

Российской Федерации;

ввоз товаров на территорию Российской Федерации и

иные территории, находящиеся под ее юрисдикцией

Слайд 31

Ставка НДС

Максимальная ставка НДС в Российской Федерации после

его введения составляла 28 %, затем была понижена до

20 %, а с 1 января 2004 года составляет 18 %.Для некоторых продовольственных товаров и товаров для детей в настоящее время действует также пониженная ставка 10 %; для экспортируемых товаров — ставка 0 %. Чтобы экспортер получил право на нулевую ставку НДС при экспорте, он должен каждый раз подавать в налоговый орган заявление о возврате НДС и комплект подтверждающих документов

Слайд 32

Сроки оплаты

Уплата налога производится по итогам каждого квартала

равными долями не позднее 20‐го числа каждого из трех

месяцев, следующего за истекшим кварталом.При ввозе товаров на территорию РФ налог уплачивается при таможенном оформлении

Слайд 33

Налог на прибыль организаций

В Российской Федерации налог

действует с 1992 года. Первоначально назывался «налог на прибыль

предприятий», с 1 января 2002 года регулируется главой 25 Налогового кодекса РФ и официально называется «налог на прибыль организаций»

Слайд 34

Ставка налога на прибыль

Базовая ставка составляет 20 %

(до 1 января 2009 года составлял 24 %):

2

% — зачисляется в федеральный бюджет, 18 % — зачисляется в бюджеты субъектов Российской Федерации

Слайд 35

Объект налогообложения

для российских организаций ‐ полученные доходы, уменьшенные

на величину произведенных расходов.

для иностранных организаций, осуществляющих деятельность

в Российской Федерации через постоянные представительства, ‐ полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов для иных иностранных организаций ‐ доходы, полученные от источников в Российской Федерации

Слайд 36

Сроки оплаты

При определении налоговой базы прибыль, подлежащая налогообложению,

определяется нарастающим итогом с начала налогового периода. Налоговым периодом

по налогу признается календарный год.Уплата налога производится ежемесячными авансовыми платежами, подлежащими уплате в срок не позднее 28‐го числа каждого месяца этого периода. Организации, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем 10 миллионов рублей за каждый квартал, уплачивают только квартальные авансовые платежи

Слайд 37

Налог на имущество организаций

К плательщикам налога на

имущество организаций относятся:

российские организации;

иностранные организации, осуществляющие деятельность

в РФ через постоянные представительства или имеющие в собственности недвижимое имущество на территории РФ

Слайд 38

Объекты налогообложения

Объектами налогообложения для российских организаций признается движимое

и недвижимое имущество (в том числе имущество, переданное во

временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета

Слайд 39

Размер налога

Налоговой базой по налогу на имущество выступает

среднегодовая стоимость имущества, рассчитанная с учетом начисленного износа, рассчитанного

по нормам амортизационных отчислений по стандартам бухгалтерского учетаНалоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента

Слайд 40

Льготы по налогу на имущество

Некоторые налогоплательщики или основные

средства освобождаются от налогообложения (религиозные организации, некоторые организации инвалидов,

ядерные установки, ледоколы и т.д.).

Слайд 41

Сроки уплаты налога на имущество

Налоговым периодом признается календарный

год, а сумма налога исчисляется по итогам года как

произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период

Слайд 42

Упрощенная система налогообложения

Данная система установлена главой 26.2

НК РФ. Цель введения этой системы ‐ создать наиболее

благоприятные экономические условия для деятельности организаций малого бизнеса. УСН применяется организациями и индивидуальными предпринимателями наряду с общей системой налогообложения.Применение УСН организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций, налога на имущество организаций. Организации, применяющие УСН, не признаются налогоплательщиками налога на добавленную стоимость, за исключением НДС, подлежащего уплате при ввозе товаров на территорию Российской Федерации

Слайд 43

Условия перехода на УСН

Налогоплательщиками признаются организации и индивидуальные

предприниматели, перешедшие на упрощенную систему налогообложения. Организация имеет право

перейти на упрощенную систему налогообложения, если по итогам девяти месяцев того года, в котором организация подает заявление о переходе на упрощенную систему налогообложения, ее доходы не превысили 15 млн. рублей

Слайд 44

Транспортный налог

Транспортный налог относится к региональным налогам.

Он введен 1 января 2003 г. главой 28 НК

РФ и заменил собой ранее действующую систему налогов, зачисляемых в дорожные Фонды: налог на реализацию горюче‐смазочных материалов, налог на пользователей автомобильных дорог, налог с владельцев автотранспортных средств и налог на приобретение автотранспортных средств

Слайд 45

Определение ставки налога

Транспортный налог регламентируется федеральными законодательными актами,

а вводится законодательными актами субъектов РФ, которые в соответствии

с НК РФ имеют право определять ставку налога в пределах, установленных НК РФ, порядок и сроки уплаты, а также форму отчетности по данному налогу

Слайд 46

Кто платит транспортный налог?

Плательщиками транспортного налога выступают организации

и физические лица, на которых в соответствии с законодательством

РФ зарегистрированы транспортные средства, признаваемые объектами налогообложения

Слайд 47

Объекты налогообложения

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы

и другие самоходные машины и механизмы, самолеты, вертолеты, теплоходы,

яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации

Слайд 48

Исключения по транспортному налогу

Из этого перечня есть исключения,

которые не являются объектом налогообложения (весельные лодки, автомобили легковые,

специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил, самолеты и вертолеты санитарной авиации и медицинской службы и т.д.).

Слайд 49

Размер налога на транспорт

в отношении транспортных средств, имеющих

двигатели, ‐ как мощность двигателя транспортного средства в лошадиных

силах;в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, ‐ как паспортная статическая тяга реактивного двигателя воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, ‐ как валовая вместимость в регистровых тоннах;

Слайд 50

Ставка транспортного налога

Налоговым периодом признается календарный год.

В

статье 361 Кодекса приведены базовые ставки налога по приведенным

выше видам транспортных средств, которые могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз

Слайд 51

Налог на доходы физических лиц

настоящее время порядок

расчета, взимания и уплаты налога на доходы физических лиц

регламентируется главой 23 НК РФ.Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации. Объектом налогообложения признается доход, полученный налогоплательщиками

Слайд 52

Объект и сроки

При определении налоговой базы учитываются все

доходы налогоплательщика, полученные им как в денежной, так и

в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговый период составляет календарный год

Слайд 53

Размер налога на физических лиц

Основная налоговая ставка ‐

13 %. При этом до 1 января 2002 г.

шкала подоходного налогообложения в России была представлена сложной прогрессией, предполагающей деление дохода на части и его обложение по разным налоговым ставкам

Слайд 54

Исключения

35 %: стоимость любых выигрышей и призов, получаемых

в проводимых конкурсах, играх и других мероприятиях в целях

рекламы товаров, работ и услуг, более 4000 рублей;процентные доходы по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования Центрального банка Российской Федерации, увеличенной на 5 пунктов, по рублёвым вкладам и 9 процентов годовых по вкладам в иностранной валюте;

9 %: доходы от долевого участия в деятельности организаций, полученные в виде дивидендов.

15%: для нерезидентов в отношении дивидендов от долевого участия в деятельности российских организаций

30 %: для прочих доходов нерезидентов Российской Федерации

Слайд 55

Особый порядок оплаты

Физические лица, осуществляющие предпринимательскую деятельность без

образования юридического лица, нотариусы, адвокаты осуществляют расчет НДФЛ самостоятельно.

Эти категории налогоплательщиков обязаны уплачивать авансовые платежипо налогу, исчисление которых производится налоговым органом. Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений:

за январь ‐ июнь ‐ не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

за июль ‐ сентябрь ‐ не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

за октябрь ‐ декабрь ‐ не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

При этом общая сумма налога, подлежащая уплате в бюджет, уплачивается по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Слайд 56

Налог на имущество физических лиц

Налог на имущество

физических лиц ‐ это местный налог, поэтому такие элементы

налогообложения, как налоговые ставки, порядок и сроки уплаты налога, устанавливаются представительными органами соответствующих муниципальных образований, но в пределах, предусмотренных Законом РФ от 9 декабря 1991 г. №203‐1 «О налогах на имущество физических лиц»

Слайд 57

Кто платит?

Налогоплательщиками являются физические лица, имеющие на территории

РФ в собственности имущество, признаваемое объектом налогообложения. Если такое

имущество находится в общей собственности нескольких физических лиц, то собственники несут равную ответственность по исполнению налогового обязательства; если в общей долевой собственности нескольких физических лиц, налогоплательщиком признается каждое из этих физических лиц соразмерно его доли в этом имуществе

Слайд 58

Объекты налогообложения

Объектами налогообложения признаются следующие виды имущества:

жилой

дом;

квартира;

комната;

дача;

гараж;

иное строение, помещение и

сооружение

Слайд 59

Ставки налога

Ставки налога устанавливаются нормативными правовыми актами представительных

органов местного самоуправления (законами городов федерального значения Москвы и

Санкт‐Петербурга) в зависимости от суммарной инвентаризационной стоимости объектов налогообложенияПредельные ставки налога определены статьей 3 Закона №203‐1 и варьируются от менее 0,1% до 2%.

Слайд 60

Льготы по налогу с физических лиц

Герои Советского Союза

и Герои Российской Федерации, а также лица, награжденные орденом

Славы трех степеней;инвалиды I и II групп, инвалиды с детства;

участники Гражданской и Великой Отечественной войн, других боевых операций по защите СССР

и др. категории

Слайд 61

Размер налога

Налог исчисляется на основании данных об инвентаризационной

стоимости по состоянию на 1 января каждого года. Порядок

расчета такой стоимости устанавливается федеральным органом исполнительной власти, уполномоченным на осуществление функций по нормативно‐правовому регулированию в сфере ведения государственного кадастра недвижимости, осуществления кадастрового учета и кадастровой деятельности

Слайд 62

Сроки уплаты

Налоговые уведомления об уплате налога вручаются плательщикам

налоговыми органами.

Уплата налога производится не позднее 1 ноября

года, следующего за годом, за который исчислен налог

Слайд 63

Страховые взносы во внебюджетные фонды

Система страховых взносов

во внебюджетные фонды в связи принятием Федеральный закон от

24.07.2009 №212‐ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» с 1 января 2010 года заменила действовавший ранее единый социальный налог

Слайд 64

Кто платит?

группа 1 ‐ лица, производящие выплаты и

иные вознаграждения физическим лицам (организации, индивидуальные предприниматели, физические лица,

не признаваемые индивидуальными предпринимателями);группа 2 ‐ индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, т.е. плательщики страховых взносов, не производящие выплаты и иные вознаграждения физическим лицам