- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

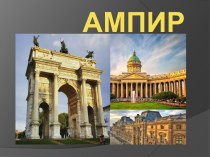

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

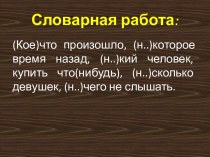

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему История личного страхования

Содержание

- 2. Личное страхование – совокупность видов страхования (отрасль страхования), где

- 3. К личному страхованию относятся:Страхование жизниСтрахование здоровьяНа смертьНа дожитиеДМСОМСОт несчастного случая

- 4. История:Страхование жизни возникло одно из первых. Уже

- 5. В средние века механизм аннуитетов использовался финансистами

- 6. В XI - XIII веках правительства многих

- 7. В Италии эта форма страхования называлась “montes

- 8. В Германии в середине XVI века на

- 9. В России страхование жизни развивалось довольно медленно.

- 10. Такая форма договора

- 11. В основном этот вид страхования использовался различными

- 12. В России законом от 6 марта 1861

- 13. Скачать презентацию

- 14. Похожие презентации

Личное страхование – совокупность видов страхования (отрасль страхования), где в качестве объкта страхования выступает имущественный интерес страхователя, связанный с жизнью, здоровьем, событиями в жизни отдельного человека.

Слайд 3

К личному страхованию относятся:

Страхование жизни

Страхование здоровья

На смерть

На дожитие

ДМС

ОМС

От

несчастного случая

Слайд 4

История:

Страхование жизни возникло одно из первых. Уже в

древнем Риме примерно в V веке до нашей эры

существовали так называемые, погребальные коллегии, своеобразные общества взаимного страхования. Смысл существования этих коллегий состоял в том, что каждый из членов коллегии не был в состоянии накопить достаточно средств на свои похороны, но объединившись и внося взносы в рассрочку, они набирали большой капитал. Коллегия от своего имени помещала его в рост под проценты и при смерти каждого из членов такой коллегии, не его семья, а коллегия оплачивала похороны.В дальнейшем, деятельность подобных коллегий усложнилась - они стали выплачивать определенную сумму денег не только в случае смерти застрахованного лица, но и в случае его дожития до определенного возраста. Причем, эти выплаты носили как разовый, так и регулярный характер. Регулярные выплаты получили название аннуитетов (ежегодных) от латинского слова “annus” (год)

Слайд 5 В средние века механизм аннуитетов использовался финансистами для

того, чтобы обойти церковный запрет на ростовщичество (помещение денег

под проценты было объявлено церковью одним из семи смертных грехов и для христианина категорически запрещено). Используя механизм аннуитетов, деньги давались не в долг, а без возврата и уплачивались не проценты, а аннуитеты, но выгода от хозяйственной операции сохранялась. Это самый первый пример использования страхования не по его прямому назначению.Слайд 6 В XI - XIII веках правительства многих государств

и вольных городов поняли выгоду такой формы страхования. Они

объвляли ее исключительной компетенцией государства и использовали, с одной стороны, для пополнения своих финансов, а с другой стороны для снятия с себя бремени содержания нетрудоспособных. В некоторых городах отчисления в государственную казну для последующей выплаты аннуитетов были обязательными.В XVI - XVII веках страхование жизни усложнилось, стало более дифференцированным. При определении схем внесения взносов и выплат стали учитываться возрастные группы. Были разработаны таблицы смертности, на базе которых и строились финансовые расчеты. Однако, смысл всех финансовых проектов был один и тот же - человек вносил определенную сумму денег единовременно или регулярными платежами, а по достижении им (или его детьми) определенного возраста либо в случае его смерти, ему или его детям выплачивалась определенная сумма единовременно или регулярными платежами.

Слайд 7 В Италии эта форма страхования называлась “montes pietatis”

(“monte di pieta” по итальянски означает “ломбард”). Разновидность “montes”,

при которой выплата производилась в случае дожития дочери до замужества называлась “montes delli doti” (“doti” означает приданое). При рождении дочери отец вносил в общую кассу определенную сумму, а после достижения 18 лет и замужества дочь получала в десять раз большую сумму. Но в случае, если дочь оставалась незамужней или умирала до 18 лет вклад становился собственностью кассы.Слайд 8 В Германии в середине XVI века на основе

подобных касс приданого были разработаны два финансовых проекта -

Бертольдом Гольтцшуэром, бургомистром Нюрнберга и профессором Георгом Обрехтом. Идея состояла в обязательном страховании всех детей определенного сословия. При рождении отец был обязан внести в государственное казначейство определенную сумму, а по достижении определенного возраста застрахованный получал сумму, в несколько раз большую, чем положил его отец при рождении. В случае смерти застрахованного вклад становился собственностью государства. Но они не были реализованы.Неаполитанский врач Лоренцо Тонти, эмигрировавший во Францию, разработал проект, который по его имени был назван “тонтинные займы”, получил широкое распространение, и в середине XVII века во Франции было учреждено несколько государственных тонтин. Тонтинные займы считаются началом современного страхования жизни, потому что в них впервые были использованы актуарные расчеты (расчеты страховых взносов на основании статистики страховых случаев).

В дальнейшем не было придумано ничего принципиально нового. Только уточнялась и усложнялась статистика, для расчетов придумывались специальные математические модели, усиливалось правовое регулирование этого вида страхования.

Слайд 9 В России страхование жизни развивалось довольно медленно. Только

в 1835 г. было учреждено “Российское страховое общество капиталов

и доходов”, которому было даровано исключительное право в течение 20 лет заниматься страхованием жизни с освобождением от всех налогов. В конце XIX века страхованием жизни в России занимались всего шесть российских страховых обществ “Российское”, “Санкт-Петербургское”, “Коммерческое”, “Якорь”, “Россия” и “Заботливость”, два американских “Нью-Йорк” и “Эвитейль” и одно французское “Урбэн”.Слайд 10 Такая форма договора личного

страхования, как страхование от несчастных случаев и болезней начало

развиваться прежде всего, как защита интересов работающих при различных производственных травмах. В морском праве Висби 1541 г. была норма об обязательном для владельца корабля страховании жизни капитана от несчастного случая на море. В Голландской республике в 1665 г. существовал табель вознаграждения за потерю разных частей тела для наемного войска. Различия в страховых взносах в зависимости от профессии впервые появились в Германии. Немецкие страховые общества делили все профессии на 12 классов по степени опасности - к первому классу относились учителя, а к двенадцатому работники, занимающиеся выработкой взрывчатых веществ.Слайд 11 В основном этот вид страхования использовался различными профессиональными

объединениями работающих. В Германии в начале XVIII века встречались

союзы взаимопомощи на случай перелома ноги или руки. Поскольку первоначально наемный труд был развит слабо, то первыми профессиональными объединениями были цеховые организации, гильдии, членами которых состояли ремесленники, купцы и т.д. и страхование строилось на основе взаимности. С развитием наемного труда появились профессиональные союзы промышленных рабочих. Эти объединения также стали создавать внутри себя страховые кассы, первоначально, только для защиты интересов своих членов, т.е. на принципах взаимного страхования.Основное развитие этот вид страхование получил с конца XVIII века в связи с тем, что в этот период наемные рабочие вели активнейшую борьбу за свои права, в том числе и за право на компенсацию при производственной травме и на пособие при временной нетрудоспособности. Этот вид страхования очень скоро стал обязательным и именно с него ведет свою историю все обязательное страхование. В Англии в 1880 г. был принят Акт о гражданской ответственности предпринимателей, в Германии в 1871 г. был принят имперский Закон о гражданской ответственности работодателей.

Слайд 12 В России законом от 6 марта 1861 г.

вводится обязательная организация страховой кассы на всех казенных горных

заводах. Отчисления рабочих в кассу составляли 2-3% от зарплаты. Управление делами кассы было сосредоточено в руках рабочих. В 1888 г. аналогичная система была введена на железных дорогах. Законом от 2 июня 1903 г. система таких касс была распространена практически на все предприятия, использующие наемный труд.Завершением этого процесса в дореволюционной России стали известные законы от 23 июня 1912 г., которые обязывали уже не самих рабочих, а работодателей страховать своих работников, т.е. была введена система, приближающаяся к существовашей в то время в Европе. Поскольку обязанность вносить страховые взносы возлагалась теперь на работодателей, то страховые кассы утратили характер взаимности и превратились в солидные учреждения, работающие на коммерческой основе.