- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Податкове право

Содержание

- 2. Місце податків у доходах державиСТРУКТУРА ВВП(за доходами)валова додана вартість(заробітна плата)чисті податкина прибуткисальдо експорту/імпорту

- 3. Місце податків у доходах держави

- 4. Основи загальної теорії податківЕкономічна категоріяПОДАТОКЮридична категоріяСуспільно-економічні і

- 5. Основи загальної теорії податківЗМІСТ ПОДАТКУсуспільний змістматеріальний змістспецифічною

- 6. Генезис та еволюція податківПерший етап – історія

- 7. Функції податків

- 8. Класифікації податківЗалежно від форми оподаткування:прямі: а) встановлюються безпосередньо

- 9. Класифікації податківЗалежно від компетенції органу, за територією

- 10. Основні ознаки/риси податківОсновні риси податку:обов’язковий;безумовний;безвідплатний, безеквівалентний;безповоротний. законодавча правова

- 11. Відмінності податків і зборівУся система платежів, що

- 12. Скачать презентацию

- 13. Похожие презентации

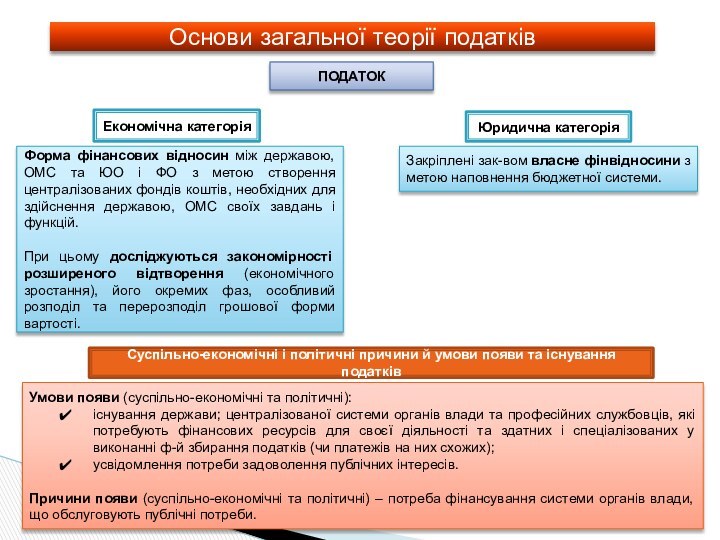

Слайд 4

Основи загальної теорії податків

Економічна категорія

ПОДАТОК

Юридична категорія

Суспільно-економічні і політичні

причини й умови появи та існування податків

Форма фінансових відносин

між державою, ОМС та ЮО і ФО з метою створення централізованих фондів коштів, необхідних для здійснення державою, ОМС своїх завдань і функцій.При цьому досліджуються закономірності розширеного відтворення (економічного зростання), його окремих фаз, особливий розподіл та перерозподіл грошової форми вартості.

Закріплені зак-вом власне фінвідносини з метою наповнення бюджетної системи.

Умови появи (суспільно-економічні та політичні):

існування держави; централізованої системи органів влади та професійних службовців, які потребують фінансових ресурсів для своєї діяльності та здатних і спеціалізованих у виконанні ф-й збирання податків (чи платежів на них схожих);

усвідомлення потреби задоволення публічних інтересів.

Причини появи (суспільно-економічні та політичні) – потреба фінансування системи органів влади, що обслуговують публічні потреби.

Слайд 5

Основи загальної теорії податків

ЗМІСТ ПОДАТКУ

суспільний зміст

матеріальний зміст

специфічною формою

виробничих відносин і бере участь у перерозподілі нової вартості

виступає

частиною вартості національного доходу у грошовій форміТеорії податків

теорія єдиного податку

теорія пропорційного оподаткування

теорія прогресивного оподаткування

теорія перекладання податків

Слайд 6

Генезис та еволюція податків

Перший етап – історія податків

як джерела доходів – кількасот років. Однак стягнення податкових

за своєю суттю доходів – відоме з давнини. Одноразові, безсистемні, в основному для воєнних цілей, в натуральній формі.Давня Індія (земельні, промислові податки, з торгівлі; у частках – 1/50, 1/6 тощо), Римська Імперія, Середньовіччя (не податки, а домени – земля, ліси, капітали; та регалії – залізна дорога, пошта, гірська, монетна, соляна монополія). Платежі схожі на податки до державної скарбниці у давні часи називають «квазіподатками».

17 – поч. 18 ст. – другий етап розвитку податків:

податки як основне джерело дохідної частини бюджету;

поява систем прямих і непрямих податків (Гоббс, Локк, Секендорф; французький вчений Кене – вперше вказав на зв'язок податків розвитку народного господарства).

А. Сміт «Дослідження про природу та причини багатства народів» (1770) – основоположник наукової теорії про податки: «Податок – це тягар, накладений державою у формі закону, який передбачає і його розмір, і порядок сплати».

3-тій період розвитку податків з 19-20ст.: – становлення науково-теоретичних поглядів на податки (податки як інструмент макроекономічної стабілізації; як засіб державного регулювання економіки):

а) удосконалення систем оподаткування,

б) зменшенням кількості податків,

в) збільшення ролі права при їх встановленні та сплаті.

4-тий період розвитку податків – починаючи з 80-тих рр. 20 ст.:

а) більш глибше теоретичне обґрунтування всіх проблем податку;

б) проведення податкових реформ з метою гармонізації прямих і непрямих податків та стимулювання ділової активності.

Слайд 8

Класифікації податків

Залежно від форми оподаткування:

прямі: а) встановлюються безпосередньо щодо

платників – виробників чи власників, б) їх розмір залежить від

масштабів об’єкта оподаткування; (податок на прибуток):особисті (за його рахунок, залежно від отриманого ним прибутку, враховують його платоспроможність),

реальні (з передбачуваного середнього доходу, що сплачується з реального майна);

непрямі: а) щодо цін на товари і послуги, б) розмір – прямо не залежить від доходів. (ПДВ, акцизний податок, мито)

За економічним змістом об’єкта оподаткування:

на доходи (податок із доходів ФО),

на споживання (непрямі податки),

майно (податки з власників ТЗ).

Залежно від платника:

з ЮО (податок на прибуток підприємств),

з ФО (податок на доходи ФО),

змішані (непрямі податки, податки на майно):

визначаються наявністю певних матеріальних благ (ТЗ, ділянка землі, нерухомого майна),

визначаються діяльністю платників (ПДВ, акцизний податок).

Слайд 9

Класифікації податків

Залежно від компетенції органу, за територією справляння:

загальнодержавні

(ст. 9 ПК),

7 – податків, 7 – зборів, 4 –

інших платежів (зборів)місцеві (ст. 10 ПК).

10.1. До місцевих податків належать:

10.1.1. податок на нерухоме майно, відмінне від земельної ділянки;

10.1.2. єдиний податок.

10.2. До місцевих зборів належать:

10.2.1. збір за провадження деяких видів підприємницької діяльності;

10.2.2. збір за місця для паркування транспортних засобів;

10.2.3. туристичний збір.

Залежно від каналу надходження:

закріплені (за певним бюджетом),

регулюючі (різнорівневі; у різні бюджети).

Залежно від способу справляння:

часткові (кількісні) (врахування можливостей кожного платника і формування загальної величини податку як суми всіх),

розкладкові (репатріаційні) (нарахування на цілу корпорацію платників, які між собою розподіляють розмір податків).

Залежно від х-ру використання:

загального призначення,

цільові.

Залежно від періодичності справляння:

разові (один раз протягом визначеного часу – збір за першу реєстрацію ТЗ, податок з майна, що переходить у порядку спадкування чи дарування),

систематичні.

Слайд 10

Основні ознаки/риси податків

Основні риси податку:

обов’язковий;

безумовний;

безвідплатний, безеквівалентний;

безповоротний.

законодавча правова основа

податків – податок установлюють законно обрані представники народу, тобто

законно сформований представницький орган; (підтвердження у ПКУ: ст. 4.2. (сплаті підлягають лише податки і збори, передбачені ПКУ); ст. 7.3. (встановлення та зміна будь-яких елементів юридичного складу податку регулюються лише ПКУ); 9.4. і 10.5. – загальнодержавні та місцеві податки і збори встановлюються і стягуються лише коли це передбачено ПКУ);нецільовий: податок зараховується лише до бюджету (до позабюджетних фондів можуть зараховуватися не податки, а інші обов'язкові платежі); – але не є його єдиними джерелом (оскільки джерелом можуть бути: реєстраційні та ліцензійні збори; збори з населення);

податок обмежує право власності або інше законне володіння (господарське відання, оперативне управління) шляхом відчуження частини матеріальних благ на користь публічних утворень;

має вартісний (грошовий) характер;

базується на принципах:

однократності (один об’єкт може обкладатися податком одного виду лише раз за податковий період);

рівності (однаковий підхід до умов оподаткування будь-яких суб’єктів незалежно від форм власності);

універсалізації (загальність) (формування однакових умов і однакової частки відрахувань доходів незалежно від джерела одержання для всіх платників відповідно до своєї діяльності);

співмірності, регулярності, рівномірності;

наукового підходу (застосування новітніх досягнень науки у формуванні системи оподаткування).

є платежем, що має публічний характер;

адресність – надходить у бюджет та розподіляється відповідно до бюджетної класифікації: а) закріплення податку за певним бюджетом, б) розподіл його між бюджетами.

Слайд 11

Відмінності податків і зборів

Уся система платежів, що надходять

до бюджету:

податки та платежі податкового х-ру (збори, мито)

Загальні риси:

Обов’язковість

сплати.Чітке надходження у бюджети та фонди.

Законодавча встановленість

Примусовий х-р вилучення.

Здійснення контролю єдиними державними органами.

Безеквівалентний х-р.

Відмінності:

за значенням (податкові – 80 % надходжень до бюджету);

за метою (податків – задоволення потреб держави, мито і збори – потреби установ);

за обставинами (податки – безумовні платежі; мито і збір у зв’язку з послугою);

за х-ром обов’язку (податки – чистий обов’язок; мито і збір – певна добровільність);

за періодичністю сплати (податки – періодичні) та дій (податки – чітко не пов’язуються з періодичністю дій);

безвідплатність (для податків) та відплатність (для мита і збору).

Збір – платіж за володіння особливим правом, отримання спеціальної вигоди.

Мито – плата за здійснення на користь платника юридично значимих дій.