расчётными таблицами)

Понятным (чтобы как можно меньше дополнительных вопросов задавал

Инвестор в адрес Разработчика – время деньги)

Прозрачным (чтобы просматривалсь преемственность расчётов от таблицы к таблице)

Доступным для сравнения с другими бизнес-планами (чтобы показатели, рассчитанные в нашем бизнес-плане совпадали с показателями других бизнес-планов, которые попали к инвестору)

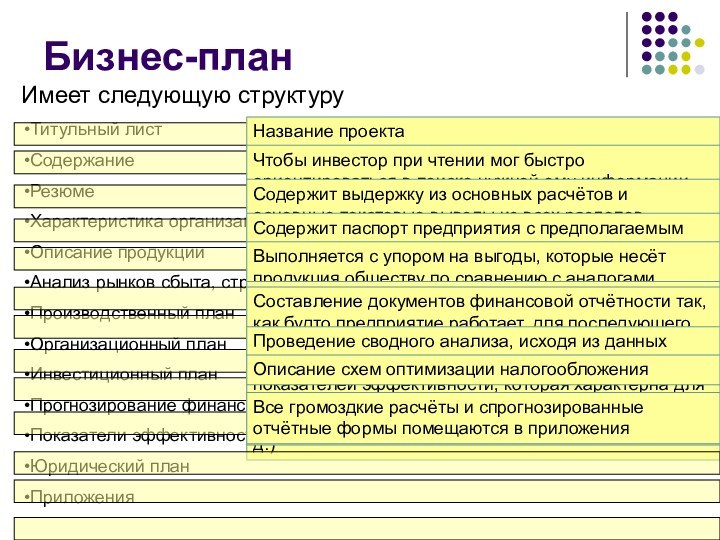

Имеет следующую структуру

Титульный лист

Содержание

Резюме

Характеристика организации и стратегии её развития

Описание продукции

Анализ рынков сбыта, стратегия маркетинга

Производственный план

Организационный план

Инвестиционный план

Прогнозирование финансово-хозяйственной деятельности

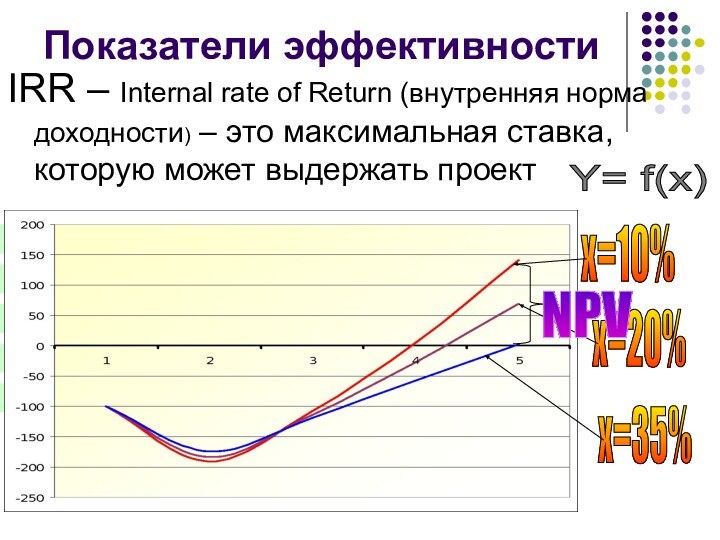

Показатели эффективности проекта

Юридический план

Приложения

Название проекта

ФИО разработчика, его рабочий адрес и телефон

Год составления

Чтобы инвестор при чтении мог быстро ориентироваться в поиске нужной ему информации.

Бизнес-план не читается «от корки до корки», чтение бизнес-плана предполагает его постоянное листание назад-вперёд для поиска ответов на возникшие вопросы по расчётам.

Содержит выдержку из основных расчётов и основные текстовые выводы из всех разделов.

Заполняется после осуществления всех расчётов по проекту, но ставится в начале бизнес-плана,

Поскольку логика чтения экономических таблиц предполагает мышление «от общего к частному»

Содержит паспорт предприятия с предполагаемым юр.адресом, фамилиями директора и гл.бухгалтера, их телефонами, содержит наименования организаций – инвесторов, предполагаемую схему финансирования

Выполняется с упором на выгоды, которые несёт продукция обществу по сравнению с аналогами

Маркетинговый раздел с обоснованием доли рынка, которую можно захватить, а также количества продукции, которое предполагается продать. Исходя из количества продаваемой продукции рассчитываются параметры следующего раздела

Используется производственный менеджмент.

Обосновывается, как и чем будет выпускаться новая продукция, сколько чего для выпуска этой продукции надо.

Содержит список организационных действий по реализации проекта (кто будет давать кредит, через какой банк, кто и что именно будет закупать/строить, кто будет ответственным за обучение персонала и т.д.)

Содержит график финансирования – кто первый вкладывает, сколько и когда, кто второй вкладывает и т.д.

Составление документов финансовой отчётности так, как будто предприятие работает, для последующего сравнения с фактом

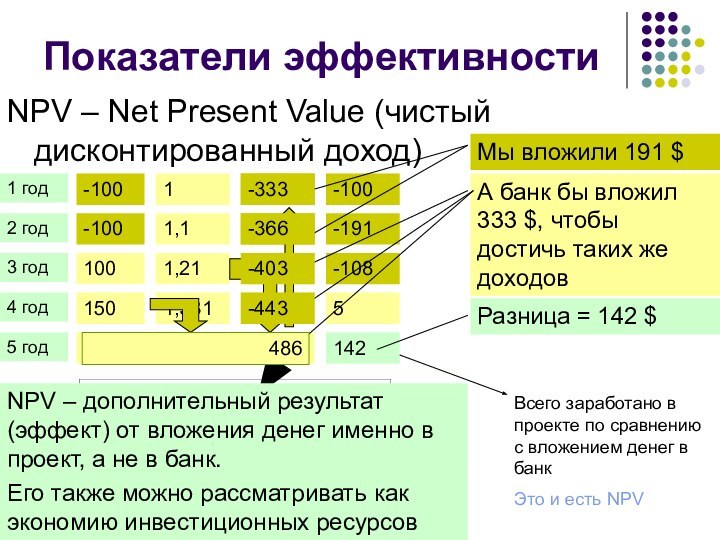

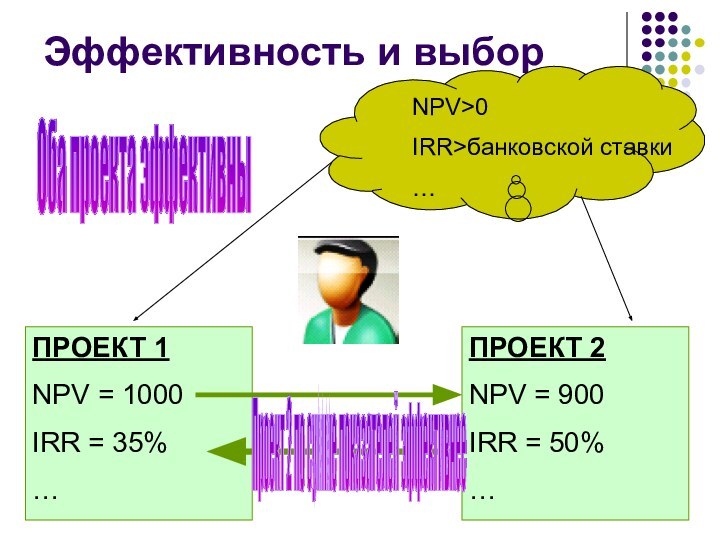

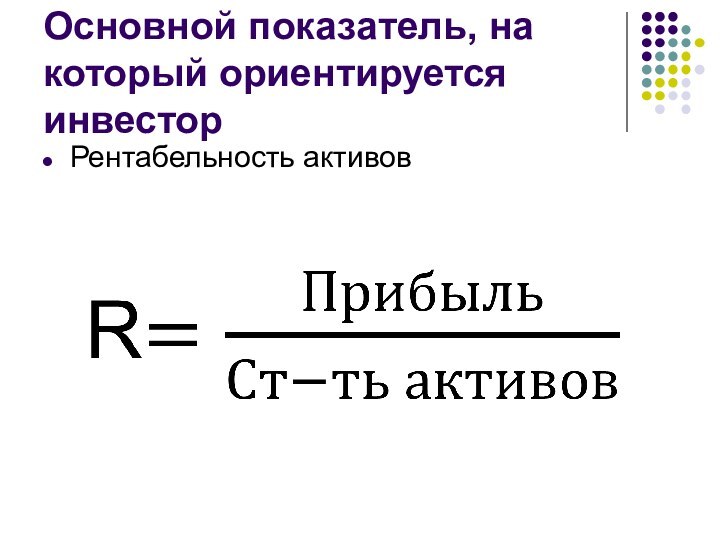

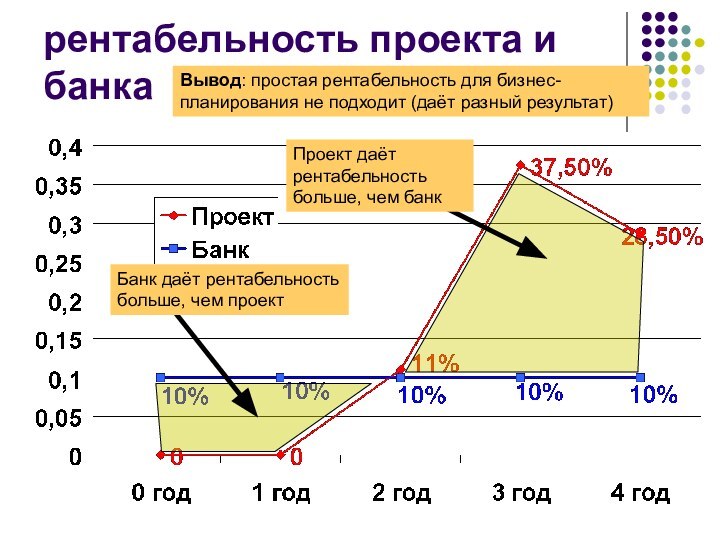

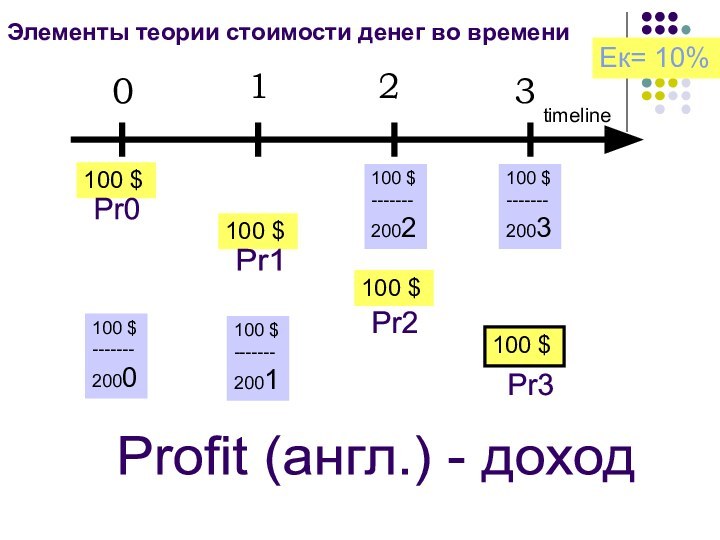

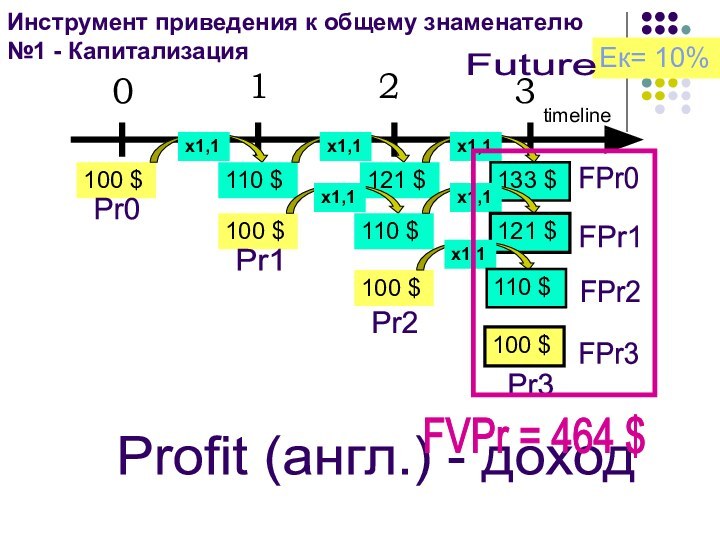

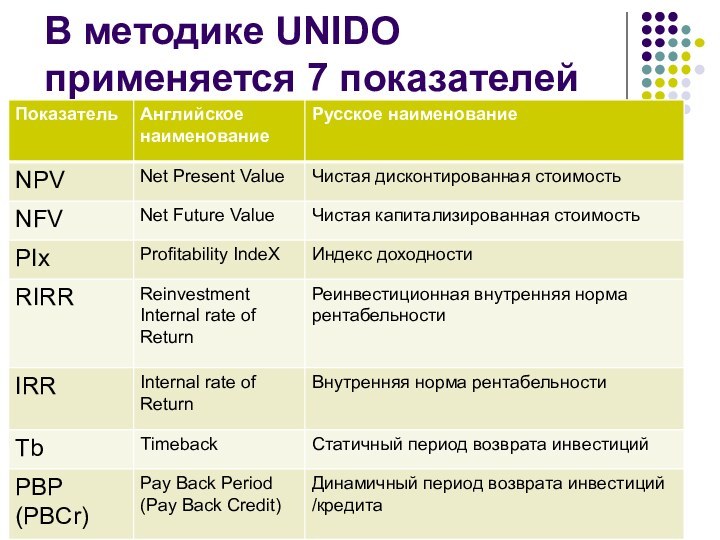

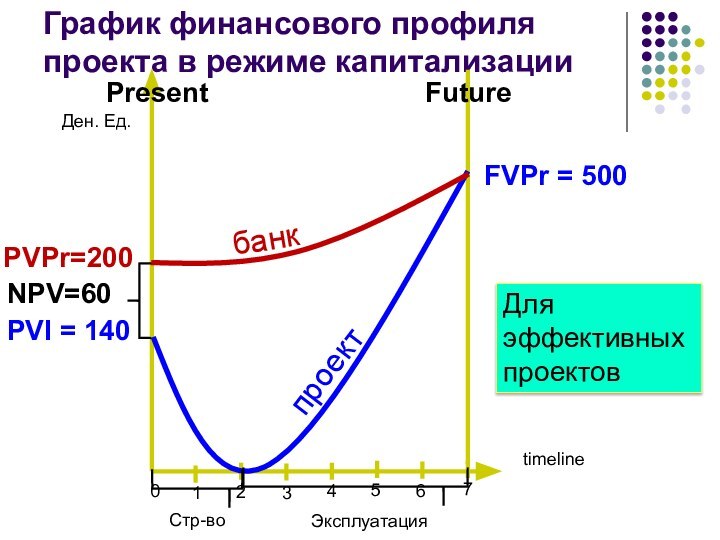

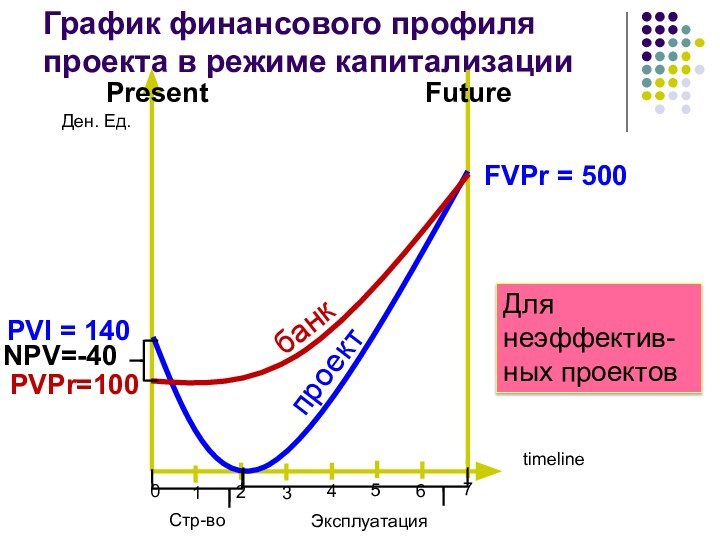

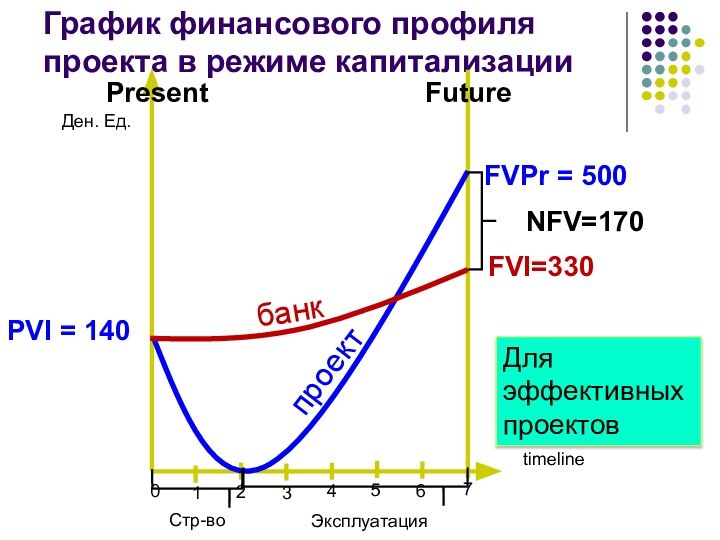

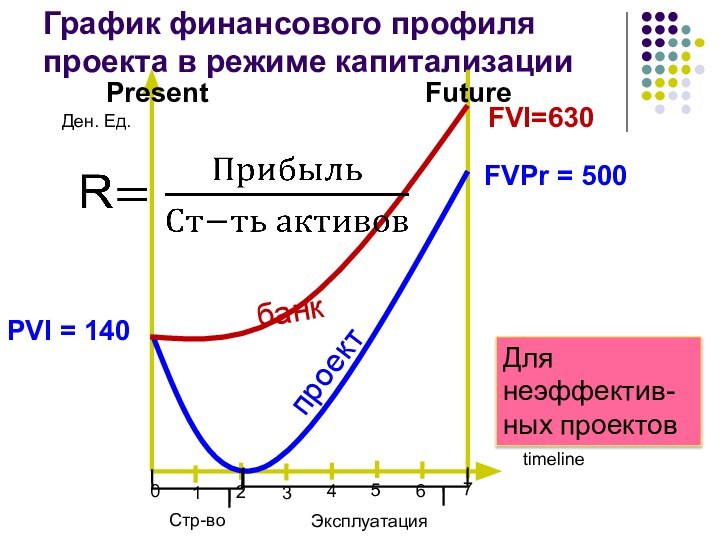

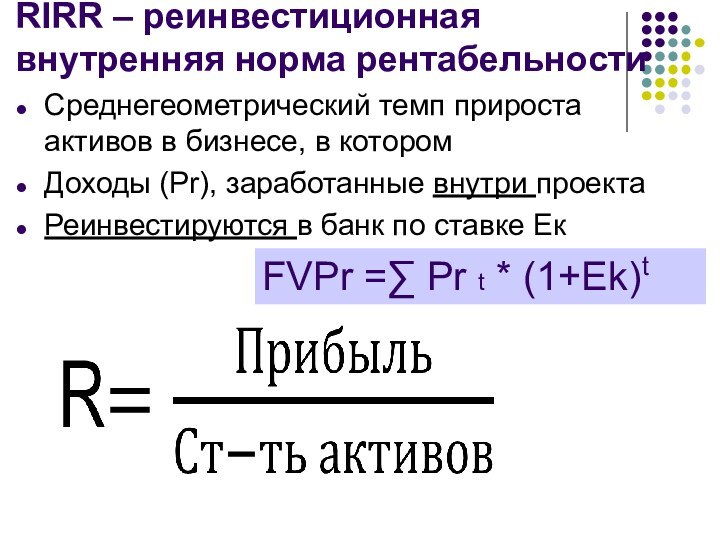

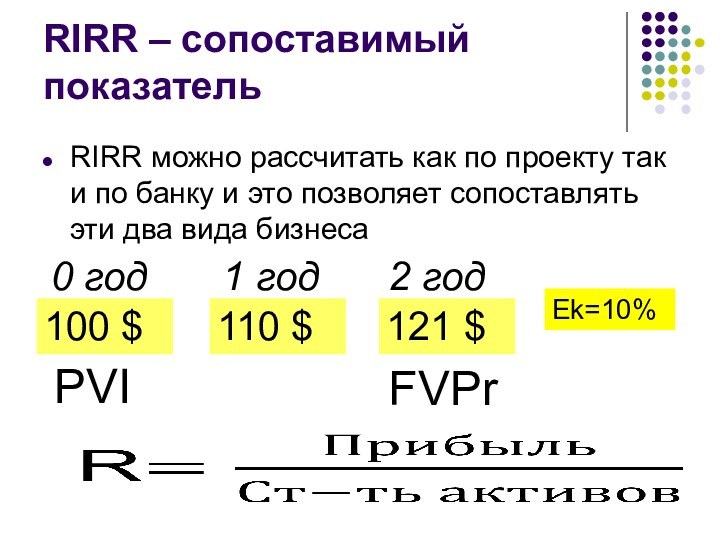

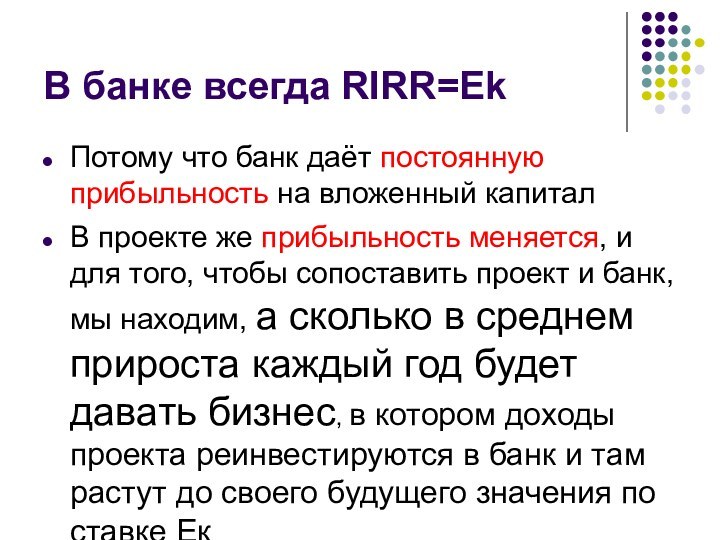

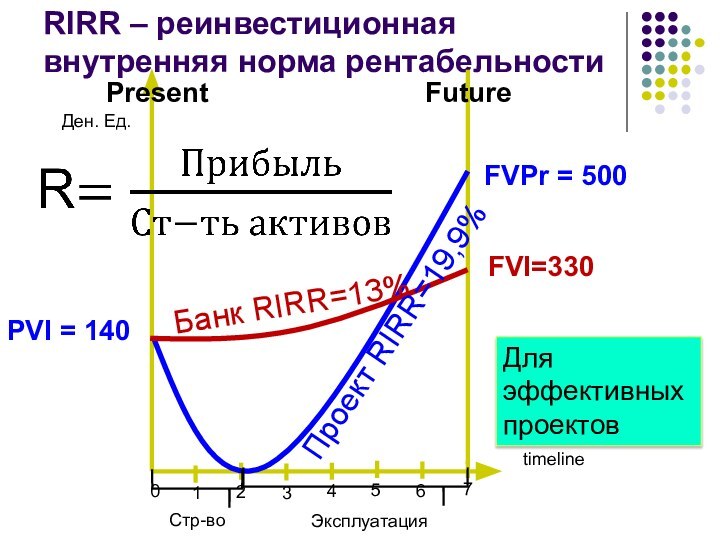

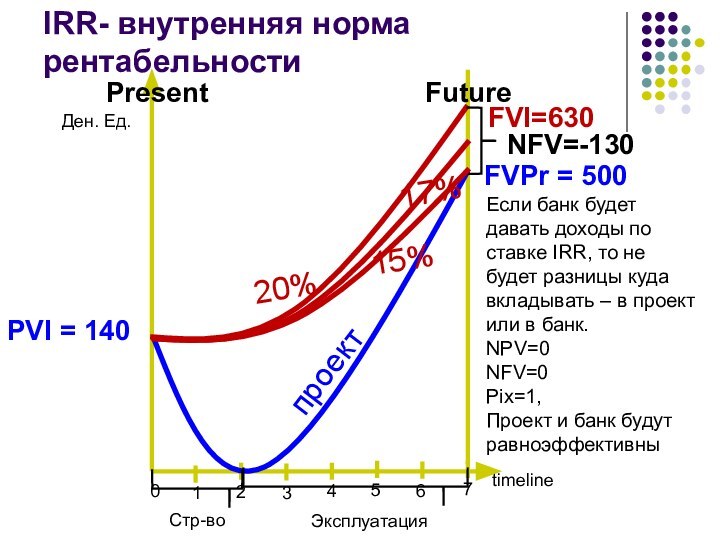

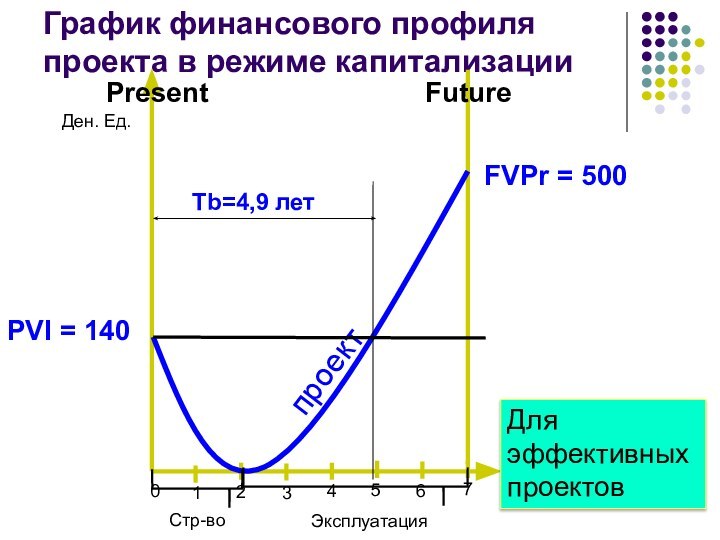

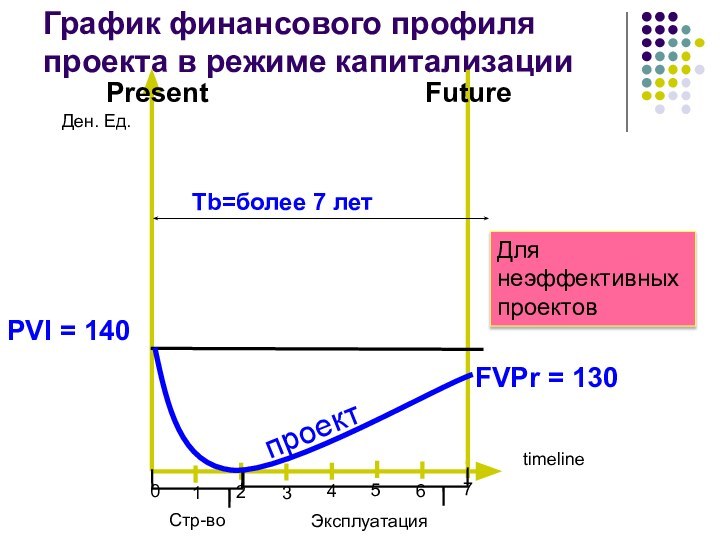

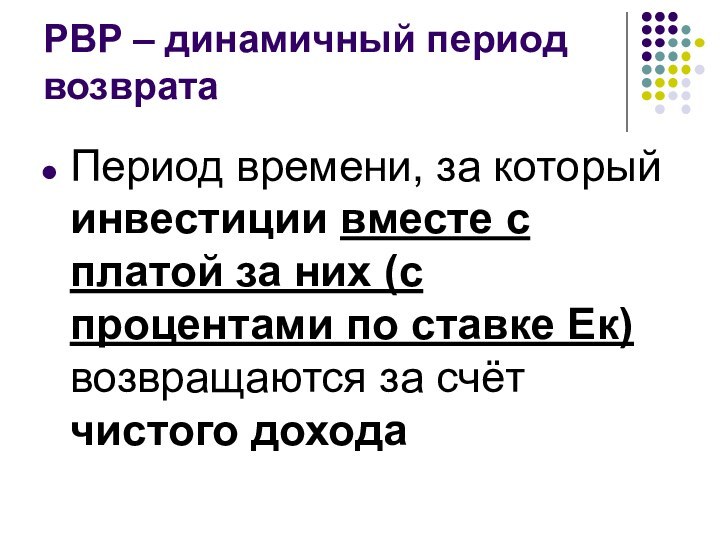

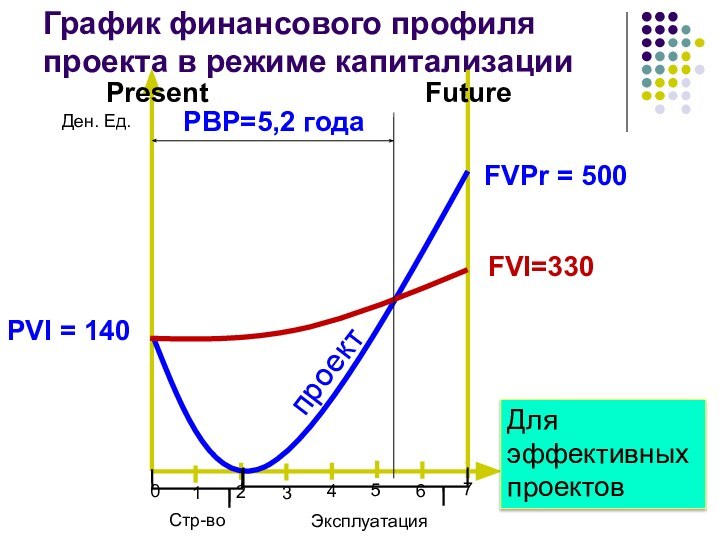

Проведение сводного анализа, исходя из данных спрогнозированной отчётности. Используется карта показателей эффективности, которая характерна для всех проектов (обеспечивает сравнение проектов между собой)

Описание схем оптимизации налогообложения

Все громоздкие расчёты и спрогнозированные отчётные формы помещаются в приложения