Слайд 3

Условия признания расходов

пункт 1 статьи 252 НК РФ.

Все расходы организации, признаваемые в налоговой базе,

должны одновременно быть:

экономически обоснованны;

документально подтверждены;

связаны с деятельностью, направленной на

получение дохода.

Если хотя бы одно из условий не выполняется, расход для целей налогообложения не признается!!!

Слайд 5

Расходы, которые участвуют в расчете налога на прибыль

Слайд 6

Материальные расходы

это стоимость сырья, материалов, инструментов, приспособлений и

т.д., используемых при производстве продукции, выполнении работ, оказании услуг.

Полный перечень — в статье 254 НК РФ.

Слайд 7

Материалы, которые компания выявила в ходе инвентаризации, получила

безвозмездно или оприходовала в результате демонтажа основных средств, она

может учесть в расходах при отпуске в производство. Величина расхода при этом определяется как сумма, которую организация учла в составе внереализационных доходов при оприходовании.

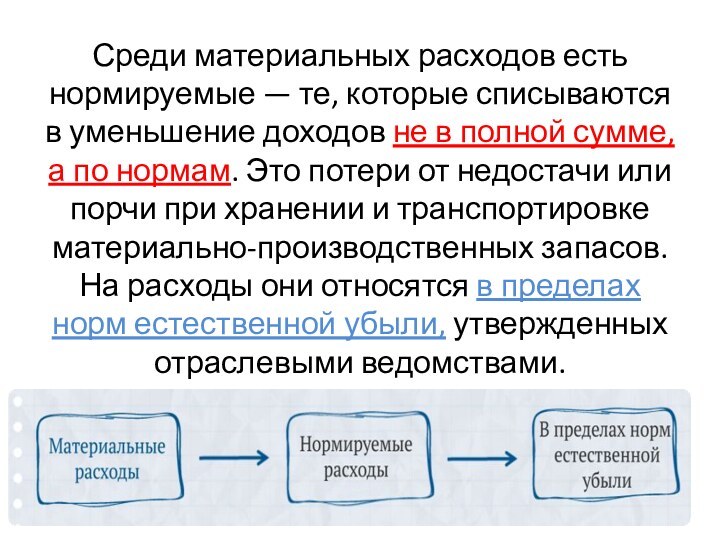

Слайд 8

Среди материальных расходов есть нормируемые — те, которые

списываются в уменьшение доходов не в полной сумме, а

по нормам. Это потери от недостачи или порчи при хранении и транспортировке материально-производственных запасов. На расходы они относятся в пределах норм естественной убыли, утвержденных отраслевыми ведомствами.

Слайд 9

Расходы на оплату труда

начисления в пользу работников: зарплата,

стимулирующие надбавки, компенсации, единовременная помощь и другие;

отчисления в резерв

на предстоящую оплату отпусков, включая страховые взносы на обязательное страхование;

расходы на добровольное личное страхование.

Слайд 10

перечень, приведенный в статье 255 НК РФ, не

является закрытым

При расчете налога на прибыль в расходах

на оплату труда можно учесть и затраты, которые в нем не поименованы.

Но только при условии, что эти затраты одновременно отвечают двум условиям.

они предусмотрены трудовыми или коллективными договорами либо законодательством

они экономически обоснованы и документально подтверждены.

Слайд 12

Амортизационные отчисления

(ст. 256 НК РФ).

Срок полезного использования

определяется на основании Классификации основных средств, включаемых в амортизационные

группы, утвержденной постановлением Правительства от 1 января 2002 года № 1.

Слайд 13

нельзя начислять амортизацию:

• имущество НКО;

• объекты внешнего благоустройства;

• приобретенные издания (книги,

брошюры и иные подобные объекты), произведения искусства;

• ОС, приобретенные или

созданные за счет средств целевого финансирования;

• приобретенные права на результаты интеллектуальной деятельности с периодическими платежами за их покупку ;

• безвозмездно переданное (полученное) имущество;

• ОС на консервации сроком > 3 месяцев;

• ОС на реконструкции и модернизации > 12 месяцев;

• земля и иные объекты природопользования;

• материалы;

• объекты незавершенного капстроительства;

• товары;

• не давшие положительного результата НИОКР;

• интеллектуальные и деловые качества сотрудников, их квалификация и способность к труду.

Слайд 14

К учету амортизируемое имущество принимается по первоначальной стоимости.

(Складывается она из всех расходов на его покупку, сооружение,

изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС и акцизов (кроме случаев, когда кодекс обязывает их учитывать в первоначальной стоимости).

В некоторых случаях первоначальная стоимость может меняться.

Слайд 17

Нормы амортизации по группам приведены в пункте 5

статьи 259.2 Налогового кодекса.

Когда значение суммарного баланса становится меньше

20 000 руб., группу можно ликвидировать, а оставшуюся стоимость списать полностью на внереализационные расходы текущего периода. Сделать это можно в месяце, следующем за месяцем, когда суммарный баланс стал меньше указанного порога.

Слайд 18

Сумма амортизации определяется ежемесячно. Ее начисление начинается

с 1-го числа месяца, следующего за месяцем, в котором

объект был введен в эксплуатацию. А прекращается с 1-го числа месяца, следующего за месяцем, когда объект был списан либо выбыл из состава амортизируемого имущества.

В учетной политике должно быть записано, линейный или нелинейный метод выбрала компания (для зданий, сооружений передаточных устройств, относящихся к 8-й, 9-й или 10-й группе, а также нематериальных активов сроком службы более 20 лет возможна только линейная амортизация)

Изменить метод можно с начала очередного года. При этом перейти с нелинейного на линейный метод разрешается не чаще одного раза в 5 лет.

Слайд 19

Повышающие и понижающие коэффициенты

Слайд 20

одновременное применение нескольких повышающих коэффициентов при амортизации одного

и того же объекта основных средств запрещено.

Слайд 21

понижающие коэффициенты - замедляют амортизацию и применяются по

решению руководства компании

Их можно применять к любым основным средствам.

Такое решение закрепляется в учетной политике. При этом срок полезного использования объекта увеличится.

Слайд 22

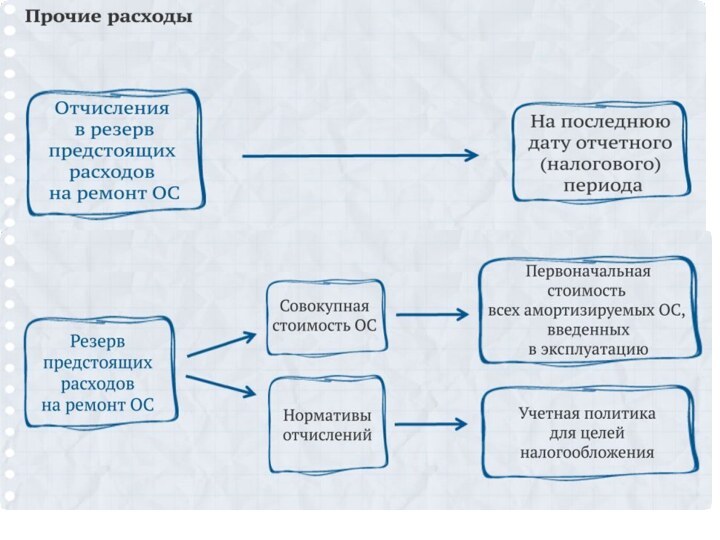

Прочие расходы, связанные с производством и реализацией

подробный перечень

в ст.264 НК РФ.

расходы на ремонт и аренду

основных средств,

налоги и сборы,

рекламные,

командировочные,

представительские расходы,

стоимость услуг связи,

затраты на обучение сотрудников и т.д.

Слайд 23

!!! Представительские расходы не должны превышать 4 процентов

от расходов на оплату труда за отчетный период.

Слайд 24

Внереализационные расходы

ст. 265 НК РФ.

проценты по заемным

средствам,

отчисления в резерв по сомнительным долгам,

услуги банков,

судебные расходы,

премии и скидки покупателям и т.д.

Кроме того, к внереализационным расходам приравнивают убытки прошлых лет, суммы безнадежных долгов, потери от стихийных бедствий

Слайд 30

компания должна пересчитать расходы с начала года по

методу начисления, т. е. показатель по выручке нужно отслеживать

ежеквартально!!!!

Слайд 34

Момент признания внереализационных расходов

Слайд 36

Требование о равномерности признания расходов при методе начисления

при

методе начисления расходы, относящиеся к нескольким отчетным периодам, надо

учитывать равномерно. Таковы требования пункта 1 статьи 272 Налогового кодекса.

например, по договору аренды

Слайд 37

Прямые и косвенные расходы

расходы на производство и реализацию

необходимо делить на прямые и косвенные.

(Правила разделения закреплены

в ст. 318 НК РФ)

Косвенные расходы в полном объеме учитываются в текущем периоде;

Прямые относятся на расходы лишь в части, которая приходится на реализованную в отчетном (налоговом) периоде продукцию.

Перечень прямых расходов компания определяет самостоятельно и закрепляет его в учетной политике. Остальные расходы признаются косвенными.

Слайд 38

Для определения части расходов, приходящихся на реализованную продукцию,

необходимо оценить остаток незавершенного производства, готовой продукции и отгруженных

товаров. Примерные правила такой оценки приведены в ст.319 НК РФ, однако конкретный порядок устанавливает сама организация в учетной политике. Выбранный порядок компания обязана применять не менее двух налоговых периодов.

Слайд 40

Прямые расходы торговых компаний

Слайд 41

Покупная стоимость товаров у торговых организаций списывается на

расходы только после их реализации, то есть после перехода

права собственности от продавца к покупателю. Если по договору таким моментом является оплата, то списать покупную стоимость отгруженных товаров можно будет на дату их оплаты покупателем.