- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Оценкастоимости недвижимостиМаковская Марина Альбиновна

Содержание

- 2. ОбразованиеГосударственный университет нефти и газа им.И.М.Губкина Аспирантура

- 3. Рекомендуемая литератураОсновы оценки стоимости имущества/Под ред. М.А.Федотовой,

- 4. Дополнительная литератураГрибовский С.В. Оценка стоимости недвижимости. Уч.пособие.

- 5. Программное обеспечение и интернет ресурсыКомитет по международным

- 6. Общие вопросыПромежуточная работа 1-2 контрольные и тест Вид

- 7. Регулирование оценочной деятельностиГражданский кодекс Российской ФедерацииФедеральный закон

- 8. ПродолжениеСтандарты профессиональных оганизаций-RICS Valuation Standards (The Red

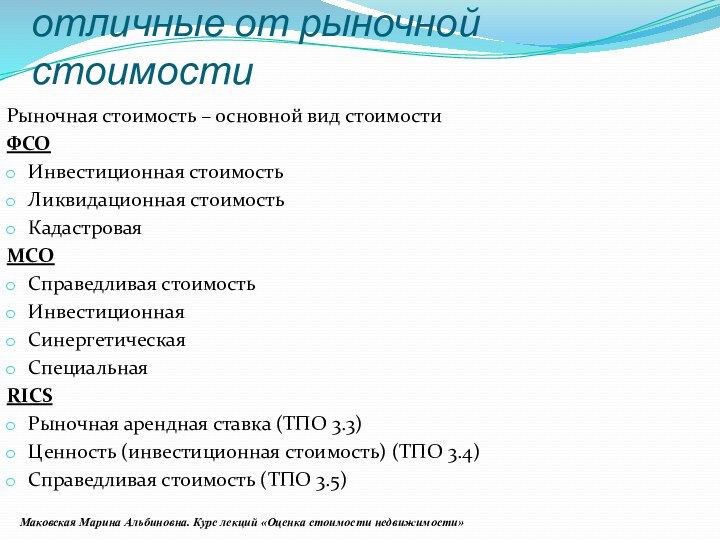

- 9. Виды стоимости, отличные от рыночной стоимостиРыночная

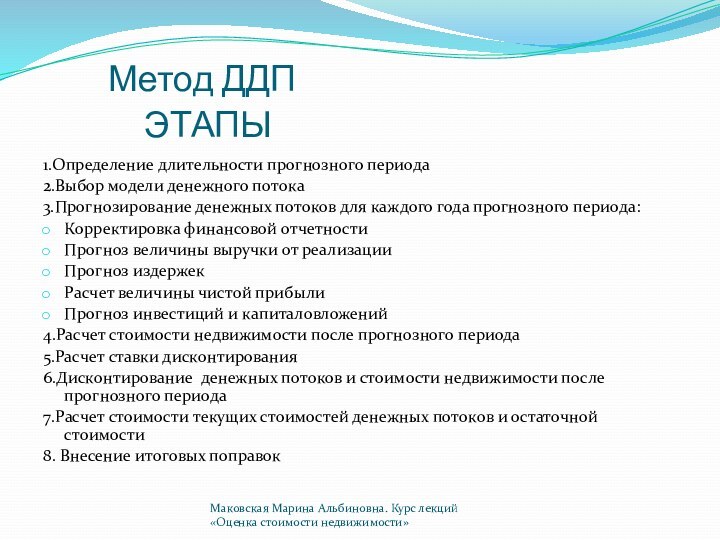

- 10. Виды стоимости по МСОСправедливая стоимость.Денежная сумма, на

- 11. Виды стоимости по МСО (продолжение)Специальная стоимость –

- 12. Изменения в МСОИзменены виды стоимости в Стандарте

- 13. Изменения в МСО (продолжение)Ликвидационная стоимость не признается

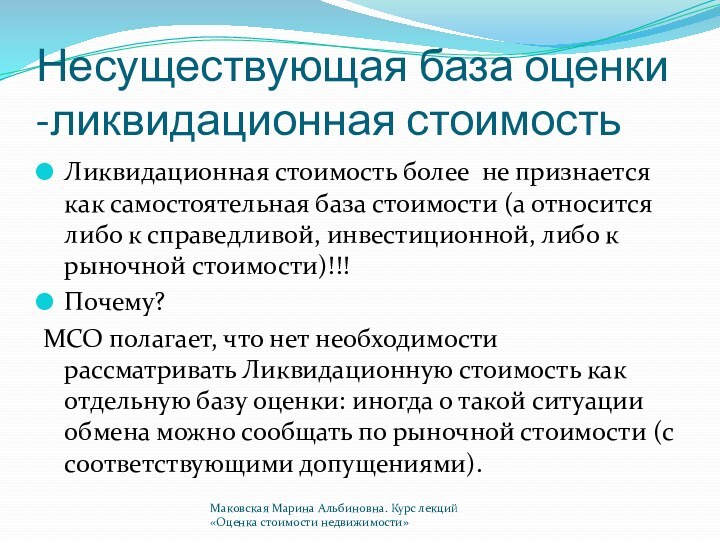

- 14. Несуществующая база оценки -ликвидационная стоимостьЛиквидационная стоимость более

- 15. База оценкиТа или иная база оценки описывает

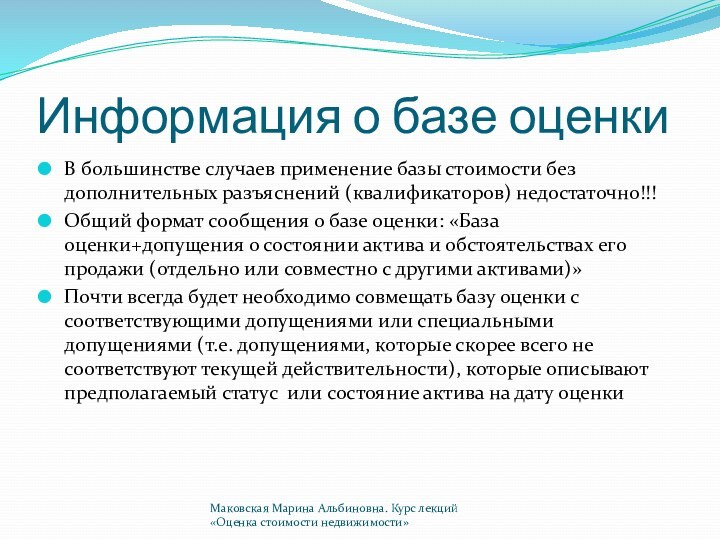

- 16. Информация о базе оценкиВ большинстве случаев применение

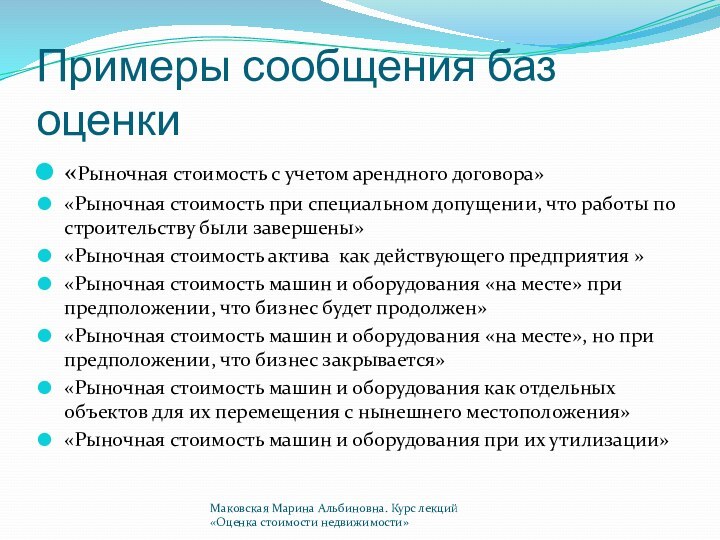

- 17. Примеры сообщения баз оценки«Рыночная стоимость с учетом

- 18. Виды стоимости RICSРыночная, Инвестиционная и справедливая стоимость.Соответствуют

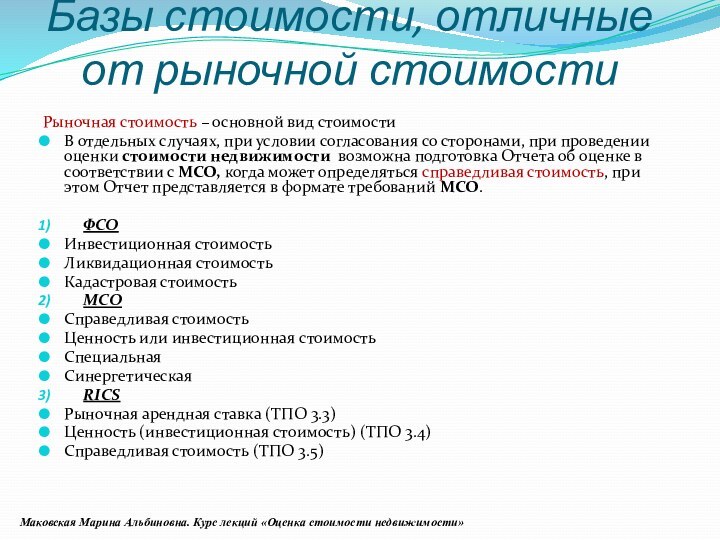

- 19. Базы стоимости, отличные от рыночной стоимостиРыночная стоимость

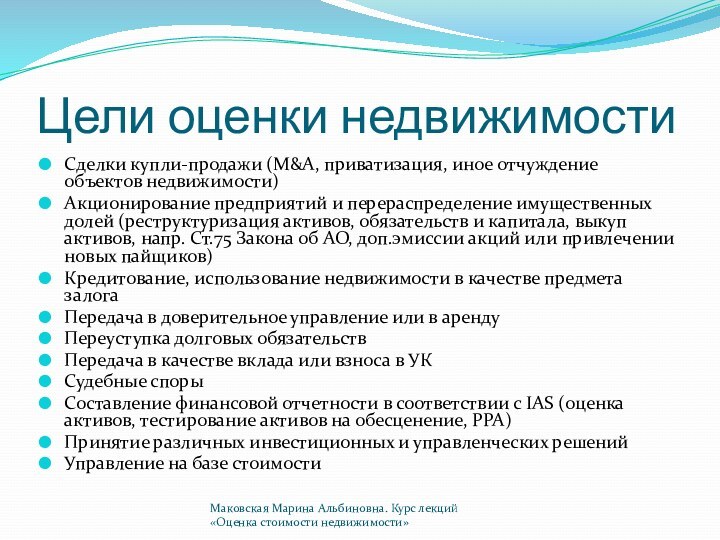

- 20. Цели оценки недвижимостиСделки купли-продажи (М&А, приватизация, иное

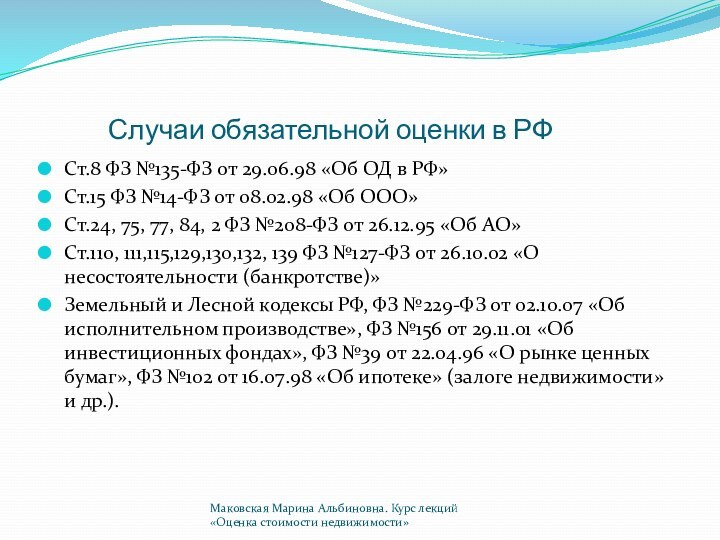

- 21. Случаи обязательной оценки в РФСт.8 ФЗ №135-ФЗ

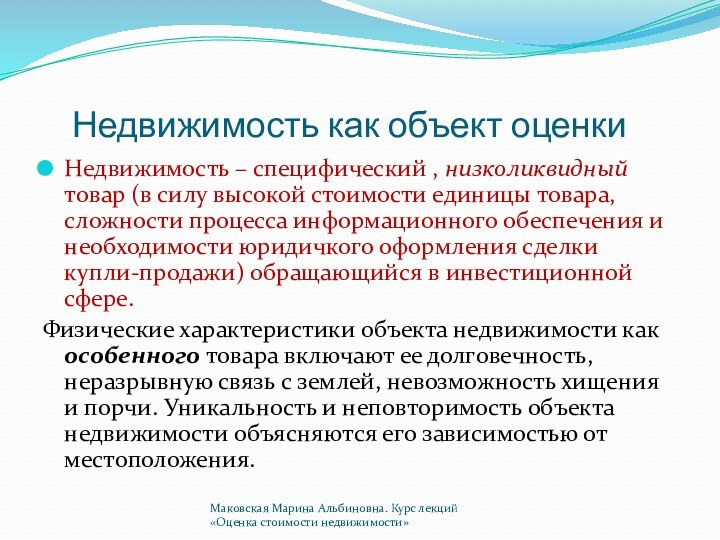

- 22. Недвижимость как объект оценкиНедвижимость – специфический ,

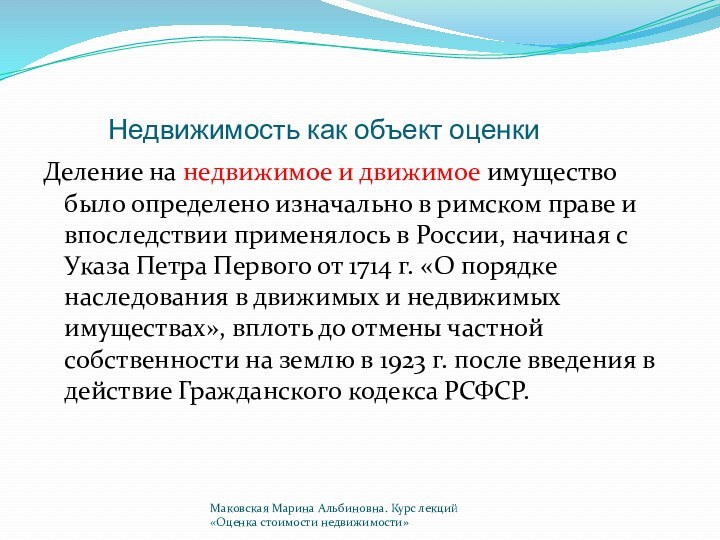

- 23. Недвижимость как объект оценкиДеление на недвижимое и

- 24. Недвижимость как объект оценкиПереход страны к рыночным

- 25. Недвижимость как объект оценкиСт.132 приводится термин «недвижимость»

- 26. Недвижимость как объект оценкиНедвижимость – физический объект

- 27. Определения в контексте недвижимости как объекта оценкиЦена

- 28. Определения в контексте недвижимости как объекта оценкиРыночная

- 29. Определения в контексте недвижимости как объекта оценкиИнвестиционная

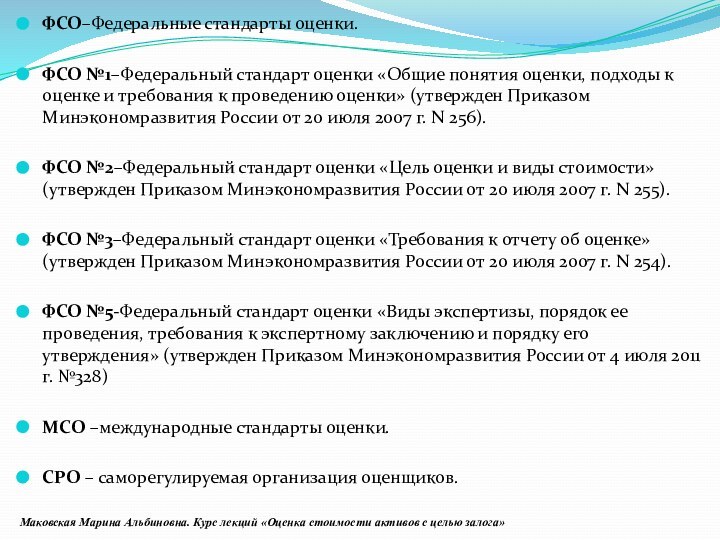

- 30. ФСО–Федеральные стандарты оценки. ФСО №1–Федеральный стандарт оценки «Общие

- 31. Предварительный анализ объекта оценки недвижимости ВАЖНО ЧЕТКО ИДЕНТИФИЦИРОВАТЬ

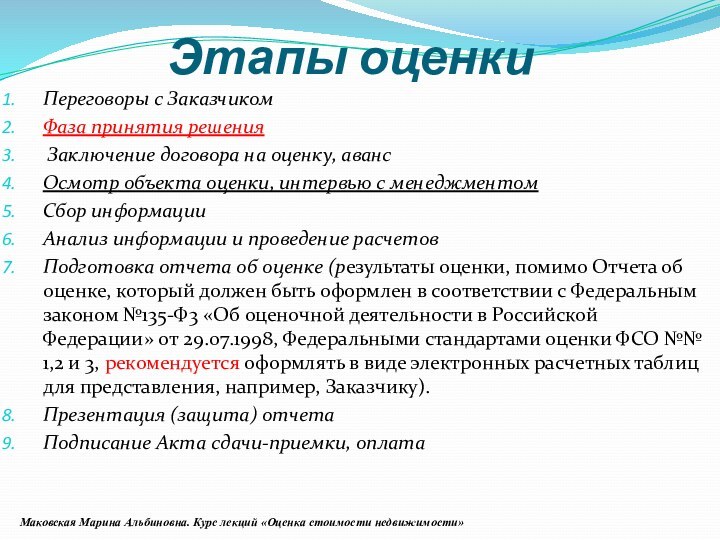

- 32. Этапы оценкиПереговоры с ЗаказчикомФаза принятия решения Заключение

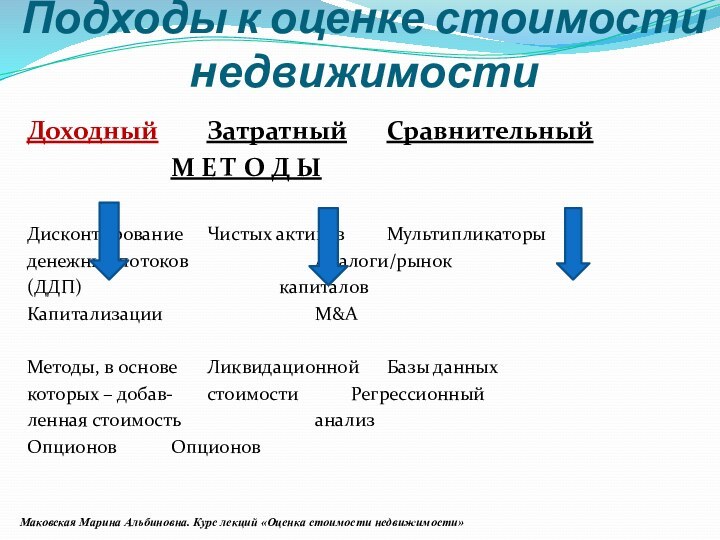

- 33. Подходы к оценке стоимости недвижимостиДоходный Затратный Сравнительный М Е Т

- 34. Оценка недвижимости Доходный подход к оценке недвижимостиМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

- 35. Оценка недвижимостиМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

- 36. Доходный подходОснован на утверждении: разумный покупатель

- 37. Доходный подходОпределяет рыночную стоимость недвижимости как сумму

- 38. Доходный подходОценка недвижимости методами доходного подхода основана

- 39. Доходный подход Условия применения доходного подхода:1.Оцениваемый объект приносит

- 40. Доходный подход+ -ориентация на будущие выгоды (это

- 41. Доходный подход- - сложность составления прогнозов доходов

- 42. Доходный подходБазируется на основных принципах оценки недвижимости

- 43. Доходный подходПринцип возрастающей и уменьшающейся отдачи –

- 44. Доходный подходПринцип замещения – имеет рыночную ориентацию,

- 45. Доходный подходВ основе д.подхода к определению рыночной

- 46. Доходный подходВАЖНО: в основе всех расчетов прогнозирования

- 47. Доходный подходДоговорная ставка арендной платы должна применяться

- 48. Виды дохода, генерируемого недвижимостью1.Потенциальный валовый доход (ПВД)

- 49. Доходный подходПо объекту оценки можно рассчитать (как

- 50. Доходный подход2.Действительный валовый доход (ДВД) – это

- 51. Доходный подход3.Чистый операционный доход (ЧОД) – действительный

- 52. Доходный подходДля целей оценки операционные расходы делятся

- 53. Доходный подход4.Денежный поток до вычета налогов –

- 54. Доходный подход Виды ставок доходностиВАЖНО: ожидаемый инвестором доход

- 55. Доходный подход Показатели текущей доходности:Коэф.капитализации – соотношение годового

- 56. Доходныый подход Показатели ожидаемой доходностиСтавка дисконтирования (Rate, R)

- 57. Доходный подходIRR – это ставка дисконтирования, которая

- 58. Доходный подходДоходность собственного капитала (Re) – норма

- 59. Метод ДДПМетод дисконтированных денежных потоков (ДДП) определяет

- 60. Доходный подходМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

- 61. Метод ДДП ЭТАПЫ1.Определение длительности прогнозного периода2.Выбор модели

- 62. Метод ДДПВАЖНО:Денежные потоки к концу прогнозного периода

- 63. Денежный потокРеальный - реальные ставки, темпы ростаНоминальный

- 64. Ставка дисконтированияИспользуется для пересчета будущих доходов в

- 65. САРМБазовая модель, разработанная У.Шарпом, корректир. прибавлением дополнительной

- 66. Rf – безрисковая ставка доходностиБазовая ставка доходности

- 67. Rf – безрисковая ставка доходностиRf - безрисковая

- 68. (Rm – Rf) – рыночная премияРазница между

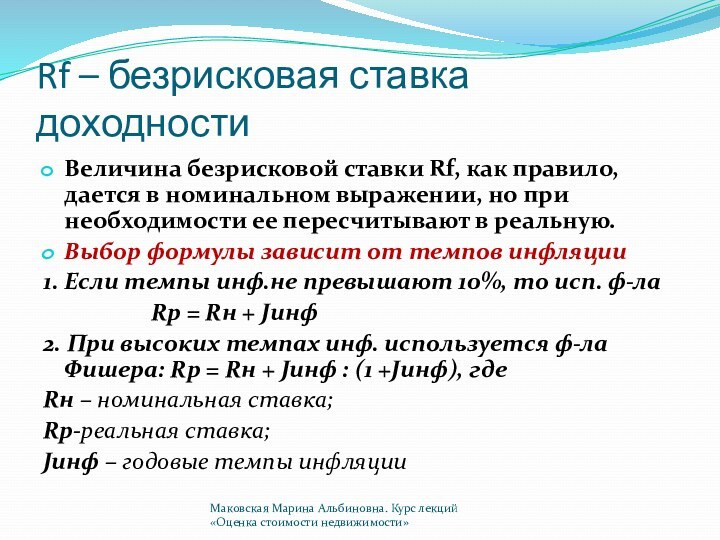

- 69. Rf – безрисковая ставка доходностиВеличина безрисковой ставки

- 70. Rm-среднерыночная ставка доходности Rm-среднерыночная ставка доходности-средняя доходность

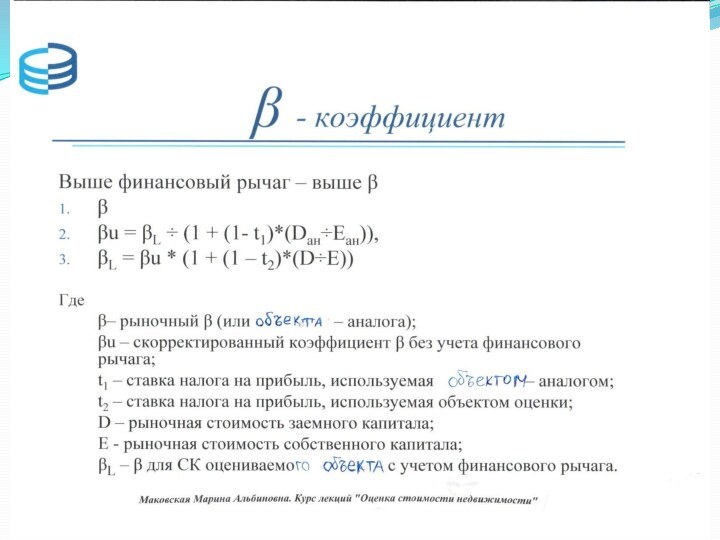

- 71. β - коэффициентМера влияния систематического риска на

- 72. β - коэффициентВыше финансовый рычаг –

- 73. Sн – премия за риск вложения в

- 74. С-премия за страновой рискЭто корректировка безрисковой ставки

- 75. Метод рыночной экстракцииПредполагает на оценку ставки дисконтирования

- 76. Метод суммирования (кумулятивного построения)Данный

- 77. Скачать презентацию

- 78. Похожие презентации

![Оценкастоимости недвижимостиМаковская Марина Альбиновна Программное обеспечение и интернет ресурсыКомитет по международным стандартам оценки [www.ivsc.org] Сайт Американского](/img/tmb/14/1351709/a1d3c1bdc4975fa2e41f886efb6f058f-720x.jpg)

Слайд 2

Образование

Государственный университет нефти и газа им.И.М.Губкина

Аспирантура Государственного

университета нефти и газа имени И.М.Губкина

Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 3

Рекомендуемая литература

Основы оценки стоимости имущества/Под ред. М.А.Федотовой, Т.В.Тазихиной.

– М.: Кнорус: 2010 г.

Оценка недвижимости. Учебник/Под ред. А.Г.Грязновой,

М.А.Федотовой. – М.: Финансы и статистика, 2007.Иванова Е.Н. Оценка стоимости недвижимости: учебное пособие.-М. КНОРУС, 2010.

Иванова Е.Н. Оценка стоимости недвижимости. Сборник задач –учебное пособие.-М. КНОРУС, 2010.

Дамодаран А. Инвестиционная оценка. Пер. с англ. – М.: Альпина бизнес букс, 2008.

Оценка недвижимости: учебное пособие. Касьяненко Т.Г., Маховикова Г.А., Есипов В.Е., Мирзажанов С.К. – М.: Кнорус, 2010.

Федотова М.А., Рослов Ю.А., Щербакова О.Н., Мышанов А.И. «Оценка для целей залога: теория, практика, рекомендации». – М.: Финансы и статистика, 2008.

Оценка недвижимого имущества: от стоимости к ценности/ (С.Сейс и др.); пер. с англ. – М.: РОО, 2009.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 4

Дополнительная литература

Грибовский С.В. Оценка стоимости недвижимости. Уч.пособие. –

М.: Маросейка, 2009.

Федотова М.А., Тазихина Т.В., Бакулина А.А. Девелопмент

в недвижимости. – М.: Кнорус, 2010.Оценка недвижимости. – 11-е изд./пер. с англ. Под общ. ред. И.Л.Артеменкова. – М.:ООО «Российское общество оценщиков», 2007.

Тэпман Л.Н. Оценка недвижимости.- М.:Юнити-Дана, 2006.

Стандарты оценки RICS/пер. с англ. – М.: Альпина паблишерз, 2011.

Журналы: «Вопросы оценки», «Московский оценщик», «Российский оценщик», «Оценочная деятельность».

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 5

Программное обеспечение и интернет ресурсы

Комитет по международным стандартам

оценки [www.ivsc.org]

Сайт Американского общества оценщиков [www.appraisers.org]

Европейская группа

ассоциаций оценщиков [www.tegova.org]Сайт американского института оценщиков [www.appraisalinstitute.org]

Сайт СМАО [www.smao.ru]

Сайт РОО [www.mrsa.ru]

Сайт РКО [www.rko.org.ru]

Сайт АРМО [www.armorf.ru]

Портал по оценочной деятельности (Международный оценочный консорциум) [www.valnet.ru]

Виртуальный клуб оценщиков [www.appraiser.ru]

Портал российских оценщиков [www.valuer.ru]

Сайт ЦБ РФ [www.cbr.ru]

Сайт Росстата [www.gks.ru]

Сайт "Недвижимость в России" [www.realty.ru]

Информационно-аналитическое агентство "Тригон" [www.trigon.ru]

Информационно-аналитическое агентство рынка недвижимости RWAY [www.rway.ru]

База предложений по коммерческой недвижимости в г. Москве [www.747.ru]

Сайт по недвижимости Москвы и Подмосковья [www.foreman.ru]

Сайт по аренде и продаже квартир и офисов в Москве [www.an-kom.ru]

Сайт Центра коммерческой недвижимости [www.ckn.ru]

Поисковая система коммерческой недвижимости [www.pskn.ru]

База данных РБК-Недвижимость [www.realty.rbc.ru]

Сайт Московской городской службы недвижимости [www.mgsn.ru]

Сайт рынка недвижимости Москвы и Подмосковья [www.russianrealty.ru]

Независимый информационный портал коммерческой недвижимости [www.arendator.ru]

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 6

Общие вопросы

Промежуточная работа

1-2 контрольные и тест

Вид

итоговой аттестации

зачет

Маковская Марина Альбиновна. Курс лекций «Оценка cтоимости

недвижимости»

Слайд 7

Регулирование оценочной деятельности

Гражданский кодекс Российской Федерации

Федеральный закон РФ

«Об оценочной деятельности» от 29 июля 1998 г. №135-ФЗ

(с изменениями и дополнениями)Федеральные стандарты оценки NN 1, 2, 3 (далее ФСО):

Приказ Министерства экономического развития Российской Федерации (Минэкономразвития России) от 20 июля 2007 г. N 256 г.Москва «Об утверждении федерального стандарта оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО N 1)»

Приказ Министерства экономического развития Российской Федерации (Минэкономразвития России) от 20 июля 2007 г. N 255 г.Москва «Об утверждении федерального стандарта оценки «Цель оценки и виды стоимости (ФСО N 2)»

Приказ Министерства экономического развития Российской Федерации (Минэкономразвития России) от 20 июля 2007 г. N 254 г.Москва «Об утверждении федерального стандарта оценки «Требования к отчету об оценке (ФСО N3)».

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 8

Продолжение

Стандарты профессиональных оганизаций

-RICS Valuation Standards (The Red Book)

-Международные

стандарты оценки МСО

-Европейские стандарты оценки

-Стандарты СРО

Методические рекомендации (МР 6,

МР 9, Р7 ЕСО, МРАРБ и др.)Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 9

Виды стоимости,

отличные от рыночной стоимости

Рыночная стоимость –

основной вид стоимости

ФСО

Инвестиционная стоимость

Ликвидационная стоимость

Кадастровая

МСО

Справедливая стоимость

Инвестиционная

Синергетическая

Специальная

RICS

Рыночная арендная ставка (ТПО

3.3)Ценность (инвестиционная стоимость) (ТПО 3.4)

Справедливая стоимость (ТПО 3.5)

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 10

Виды стоимости по МСО

Справедливая стоимость.

Денежная сумма, на которую

актив может быть обменен между хорошо осведомленными, желающими осуществить

сделку сторонами в процессе коммерческой сделке (трансакции).Инвестиционная стоимость или ценность

Стоимость имущества для конкретного инвестора или класса инвесторов при определенных инвестиционных или операционных целях. Это субъективное понятие соотносит конкретное имущество с конкретным инвестором, группой инвесторов или организацией с определенными инвестиционными целями и/или критериями.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости)»

Слайд 11

Виды стоимости по МСО (продолжение)

Специальная стоимость – денежная

сумма, превышающая рыночную стоимость и отражающая определенные свойства актива,

которые имеют стоимость только для специального покупателя.Синергетическая стоимость – дополнительный элемент стоимости, создаваемый комбинацией двух и более имущественных интересов в том случае, когда стоимость объединенных имущественных интересов превышает простую сумму рыночных стоимостей исходных имущественных интересов.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 12

Изменения в МСО

Изменены виды стоимости в Стандарте МСО

2 «Базы стоимости, отличные от рыночной»

МСО 2 признаются три

категории баз оценки:-инвестиционная стоимость;

-стоимости в обмене: справедливая стоимость (в оценочном смысле), специальная стоимость, синергетическая стоимость;

- «стоимости», определение которых устанавливается отдельными законами стран.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 13

Изменения в МСО (продолжение)

Ликвидационная стоимость не признается как

база стоимости (а относится к справедливой, инвестиционной, либо к

Рыночной стоимости)!!!В большинстве случаев применение базы стоимости без дополнительных разъяснений (квалификаторов) недостаточно!!!

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 14

Несуществующая база оценки -ликвидационная стоимость

Ликвидационная стоимость более не

признается как самостоятельная база стоимости (а относится либо к

справедливой, инвестиционной, либо к рыночной стоимости)!!!Почему?

МСО полагает, что нет необходимости рассматривать Ликвидационную стоимость как отдельную базу оценки: иногда о такой ситуации обмена можно сообщать по рыночной стоимости (с соответствующими допущениями).

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 15

База оценки

Та или иная база оценки описывает фундаментальные

принципы измерения в оценке.

База оценки – не описывает состояние

или условия актива , который вовлечен в гипотетическую сделку (они описываются дополнительно)База оценки обычно описывает характер подразумеваемой сделки, отношения и мотивацию сторон и степень, в которой актив выставляется на рынке

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 16

Информация о базе оценки

В большинстве случаев применение базы

стоимости без дополнительных разъяснений (квалификаторов) недостаточно!!!

Общий формат сообщения о

базе оценки: «База оценки+допущения о состоянии актива и обстоятельствах его продажи (отдельно или совместно с другими активами)»Почти всегда будет необходимо совмещать базу оценки с соответствующими допущениями или специальными допущениями (т.е. допущениями, которые скорее всего не соответствуют текущей действительности), которые описывают предполагаемый статус или состояние актива на дату оценки

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 17

Примеры сообщения баз оценки

«Рыночная стоимость с учетом арендного

договора»

«Рыночная стоимость при специальном допущении, что работы по строительству

были завершены»«Рыночная стоимость актива как действующего предприятия »

«Рыночная стоимость машин и оборудования «на месте» при предположении, что бизнес будет продолжен»

«Рыночная стоимость машин и оборудования «на месте», но при предположении, что бизнес закрывается»

«Рыночная стоимость машин и оборудования как отдельных объектов для их перемещения с нынешнего местоположения»

«Рыночная стоимость машин и оборудования при их утилизации»

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 18

Виды стоимости RICS

Рыночная, Инвестиционная и справедливая стоимость.Соответствуют МСО.

Рыночная

арендная ставка – предполагаемая денежная сумма, по которой имущество

или помещение, являющееся частью имущества, может быть сдано в аренду после поведения надлежащего маркетинга в коммерческой сделке на дату оценки между заинтересованными и осведомленными арендодателем и арендатором, которые действуют разумно и без принуждения.Аналогично РС, но определяется величина периодического платежа, а не единовременная денежная сумма

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 19

Базы стоимости, отличные от рыночной стоимости

Рыночная стоимость –

основной вид стоимости

В отдельных случаях, при условии согласования со

сторонами, при проведении оценки стоимости недвижимости возможна подготовка Отчета об оценке в соответствии с МСО, когда может определяться справедливая стоимость, при этом Отчет представляется в формате требований МСО. ФСО

Инвестиционная стоимость

Ликвидационная стоимость

Кадастровая стоимость

МСО

Справедливая стоимость

Ценность или инвестиционная стоимость

Специальная

Синергетическая

RICS

Рыночная арендная ставка (ТПО 3.3)

Ценность (инвестиционная стоимость) (ТПО 3.4)

Справедливая стоимость (ТПО 3.5)

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 20

Цели оценки недвижимости

Сделки купли-продажи (М&А, приватизация, иное отчуждение

объектов недвижимости)

Акционирование предприятий и перераспределение имущественных долей (реструктуризация активов,

обязательств и капитала, выкуп активов, напр. Ст.75 Закона об АО, доп.эмиссии акций или привлечении новых пайщиков)Кредитование, использование недвижимости в качестве предмета залога

Передача в доверительное управление или в аренду

Переуступка долговых обязательств

Передача в качестве вклада или взноса в УК

Судебные споры

Составление финансовой отчетности в соответствии с IAS (оценка активов, тестирование активов на обесценение, РРА)

Принятие различных инвестиционных и управленческих решений

Управление на базе стоимости

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 21

Случаи обязательной оценки в РФ

Ст.8 ФЗ №135-ФЗ от

29.06.98 «Об ОД в РФ»

Ст.15 ФЗ №14-ФЗ от 08.02.98

«Об ООО»Ст.24, 75, 77, 84, 2 ФЗ №208-ФЗ от 26.12.95 «Об АО»

Ст.110, 111,115,129,130,132, 139 ФЗ №127-ФЗ от 26.10.02 «О несостоятельности (банкротстве)»

Земельный и Лесной кодексы РФ, ФЗ №229-ФЗ от 02.10.07 «Об исполнительном производстве», ФЗ №156 от 29.11.01 «Об инвестиционных фондах», ФЗ №39 от 22.04.96 «О рынке ценных бумаг», ФЗ №102 от 16.07.98 «Об ипотеке» (залоге недвижимости» и др.).

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 22

Недвижимость как объект оценки

Недвижимость – специфический , низколиквидный

товар (в силу высокой стоимости единицы товара, сложности процесса

информационного обеспечения и необходимости юридичкого оформления сделки купли-продажи) обращающийся в инвестиционной сфере.Физические характеристики объекта недвижимости как особенного товара включают ее долговечность, неразрывную связь с землей, невозможность хищения и порчи. Уникальность и неповторимость объекта недвижимости объясняются его зависимостью от местоположения.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 23

Недвижимость как объект оценки

Деление на недвижимое и движимое

имущество было определено изначально в римском праве и впоследствии

применялось в России, начиная с Указа Петра Первого от 1714 г. «О порядке наследования в движимых и недвижимых имуществах», вплоть до отмены частной собственности на землю в 1923 г. после введения в действие Гражданского кодекса РСФСР.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 24

Недвижимость как объект оценки

Переход страны к рыночным отношениям

в 90-х потребовал существенного изменения законодательства и в 1994

г. был принят новый Гражданский кодекс РФ, в котором дано определение недвижимости:ст.130 – к недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, т.е., объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения, подлежащие государственной регистрации морские суда и воздушные суда, суда внутреннего плавания, космические объекты. Законом к недвижимости м.б. отнесено и другое имущество.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 25

Недвижимость как объект оценки

Ст.132 приводится термин «недвижимость» в

контексте понятия «предприятие» и указывается, что предприятием как объектом

прав признается имущественный комплекс, используемый для осуществления предпринимательской деятельности, а предприятие в целом как имущественный комплекс признается недвижимостью.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 26

Недвижимость как объект оценки

Недвижимость – физический объект (земельный

участок и физические, осязаемые и не подлежащие перемещению объекты

(строения), прочно связанные с землейНедвижимость – это имущественные права, «недвижимое имущество», комплекс прав и выгод, неразрывно связанных с собственностью на вещественную недвижимость.

Право собственности – это права пользования, продажи, сдачи в аренду, владения, дарения, а также любая комбинация этих прав, включая отказ от них.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 27

Определения в контексте недвижимости как объекта оценки

Цена –

означает совершенное действие и представляет собой сумму, по которой

конкретные стороны готовы совершить данную сделку в данных обстоятельствах, отражающих рыночные условия.Справедливая стоимость – сумма денежных средств, достаточная для приобретения актива или исполнения обязательства при совершении сделки между хорошо осведомленными, желающими совершить такую сделку, независимыми друг от друга сторонами.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости активов с целью залога»

Слайд 28

Определения в контексте недвижимости как объекта оценки

Рыночная стоимость

–

наиболее вероятная цена, по которой объект оценки может

быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, то есть когда:одна из сторон сделки не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение;

стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны не было;

платеж за объект оценки выражен в денежной форме.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 29

Определения в контексте недвижимости как объекта оценки

Инвестиционная стоимость

– стоимость для конкретного лица или группы лиц при

установленных данным лицом (лицами) инвестиционных целях использования объекта оценки. При определении инвестиционной стоимости в Отчете об оценке необходимо привести структуру стоимости с выделением добавочной стоимости, являющейся результатом реализации инвестиционных проектов.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 30

ФСО–Федеральные стандарты оценки.

ФСО №1–Федеральный стандарт оценки «Общие понятия

оценки, подходы к оценке и требования к проведению оценки»

(утвержден Приказом Минэкономразвития России от 20 июля 2007 г. N 256).ФСО №2–Федеральный стандарт оценки «Цель оценки и виды стоимости» (утвержден Приказом Минэкономразвития России от 20 июля 2007 г. N 255).

ФСО №3–Федеральный стандарт оценки «Требования к отчету об оценке» (утвержден Приказом Минэкономразвития России от 20 июля 2007 г. N 254).

ФСО №5-Федеральный стандарт оценки «Виды экспертизы, порядок ее проведения, требования к экспертному заключению и порядку его утверждения» (утвержден Приказом Минэкономразвития России от 4 июля 2011 г. №328)

МСО –международные стандарты оценки.

СРО – саморегулируемая организация оценщиков.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости активов с целью залога»

Слайд 31

Предварительный анализ объекта оценки недвижимости

ВАЖНО ЧЕТКО ИДЕНТИФИЦИРОВАТЬ ОБЪЕКТ

НЕДВИЖИМОСТИ В ЦЕЛЯХ ОЦЕНКИ!!!!

Цели и требования оценки (адекватная первоначальная

оценка качественных и количественных характеристик Объекта недвижимости в целях оценки, а также определение его ЛИКВИДНОСТИ И СТОИМОСТИ).Специфика объекта недвижимости в целях оценки – особенности функционирования и классификация.

Допущения и ограничения (допущения и ограничения, используемые при оценке, формулируются Оценщиком исходя из предполагаемого использования результатов оценки, а также специфики Объекта оценки. Все ограничения и допущения, применяемые Оценщиком при проведении расчетов и написании Отчета, не должны противоречить требованиям действующего законодательства в области оценочной деятельности)

Сроки

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 32

Этапы оценки

Переговоры с Заказчиком

Фаза принятия решения

Заключение договора

на оценку, аванс

Осмотр объекта оценки, интервью с менеджментом

Сбор информации

Анализ

информации и проведение расчетовПодготовка отчета об оценке (результаты оценки, помимо Отчета об оценке, который должен быть оформлен в соответствии с Федеральным законом №135-Ф3 «Об оценочной деятельности в Российской Федерации» от 29.07.1998, Федеральными стандартами оценки ФСО №№ 1,2 и 3, рекомендуется оформлять в виде электронных расчетных таблиц для представления, например, Заказчику).

Презентация (защита) отчета

Подписание Акта сдачи-приемки, оплата

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 33

Подходы к оценке стоимости

недвижимости

Доходный Затратный Сравнительный

М Е Т О Д

Ы

Дисконтирование Чистых активов Мультипликаторы

денежных потоков Аналоги/рынок

(ДДП) капиталов

Капитализации М&А

Методы, в основе Ликвидационной Базы данных

которых – добав- стоимости Регрессионный

ленная

стоимость анализОпционов Опционов

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 34

Оценка недвижимости

Доходный подход к

оценке недвижимости

Маковская Марина Альбиновна. Курс

лекций «Оценка стоимости недвижимости»

Слайд 35

Оценка недвижимости

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости

недвижимости»

Слайд 36

Доходный подход

Основан на утверждении:

разумный покупатель не заплатит

за объект больше той суммы, которую оцениваемый объект недвижимости

принесет в будущем в виде чистогодохода, скорректированного на инвестиционный риск

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 37

Доходный подход

Определяет рыночную стоимость недвижимости как сумму доходов,

которые оцениваемый объект может принести в будущем, скорректированную на

риск их недополученияМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 38

Доходный подход

Оценка недвижимости методами доходного подхода основана на

прогнозировании будущих доходов, генерируемых объектом, и анализе связанных с

ним рисков, которые могут спровоцировать несовпадение фактических доходов с величиной, рассчитанной на дату оценкиМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 39

Доходный подход

Условия применения доходного подхода:

1.Оцениваемый объект приносит доход,

имеющий достаточно большую положительную величину дохода;

2.величину будущих доходов можно

достоверно рассчитать;3. риски, присущие оцениваемой недвижимости, можно надежно оценить.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 40

Доходный подход

+ -ориентация на будущие выгоды (это является

приоритетным для инвестора)

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости

недвижимости»

Слайд 41

Доходный подход

- - сложность составления прогнозов доходов и

расходов, связанных с оцениваемым объектом, низкая достоверность изменения его

стоимости, субъективность расчета ставки доходности, основанного на оценке премий за выявленные риски.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 42

Доходный подход

Базируется на основных принципах оценки недвижимости и

факторах стоимости

Принцип ожидания (основной) – ценность о.н. для собственника

определяется текущей стоимостью доходов, которые инвестор ожидает получить в будущем. Использования принципа требует прогнозирования ожидаемых будущих доходов и расчета ставки доходности и капитализации, которая отражает ожидаемые изменения с течением времениМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 43

Доходный подход

Принцип возрастающей и уменьшающейся отдачи – доходность

недвижимости связана с влиянием множества переменных, динамика которых отражает

изменчивость чистого дохода инвестора относительно стоимости о.н.Принцип предложения, спроса и конкуренции – учитывает расчеты всех видов дохода от н., ставок дохода и капитализации (ставки арендной платы, коэф. потерь, , тарифы эксплуатац. расходов, премии за выявл. риски д.б.сопоставимы с конкурирующими объектами).

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 44

Доходный подход

Принцип замещения – имеет рыночную ориентацию, обеспечивает

объективность определения ставок арендной платы и эксплуатационных расходов

Принцип равновесия

– устанавливает баланс между доходными объектами недвижимости, исходя из их типа, местоположения, эффективности использования земельного участка.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 45

Доходный подход

В основе д.подхода к определению рыночной стоимости

– показатель будущих выгод или виды дохода, генерируемого недвижимостью,

кот. включают:потенциальный валовый доход

действительный валовый доход;

чистый операционный доход;

денежный поток до уплаты налогов;

денежный поток после уплаты налогов;

стоимость реверсии или поступления денежных средств от возможной продажи недвижимости.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 46

Доходный подход

ВАЖНО:

в основе всех расчетов прогнозирования различного

вида доходов лежит ГОДОВАЯ СТАВКА арендной платы (как единственная

форма извлечения дохода из недвижимости)ВАЖНО:

оценщик может использовать как рыночные, так и договорные ставки арендной платы

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 47

Доходный подход

Договорная ставка арендной платы должна применяться к

остаточному сроку сдачи объекта в аренду, поскольку она отражает

реальную величину будущих доходов, кот.м. отличаться от рыночной, если договор аренды не предусматривает соответствующих корректировокРыночная ставка аренд. платы используется для объектов, не сданных в аренду на дату оценки, а также для расчетов стоимости реверсии в конце срока действия договора аренды

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 48

Виды дохода, генерируемого недвижимостью

1.Потенциальный валовый доход (ПВД) –

доход, кот.м.принести объект, при условии, что вся S, предназченная

для сдачи в аренду, будет сдана в течение всего года:ПВД = S х Апл

Апл – годовая арендная плата (рыночная или договорная)

S – площадь, предназначенная для сдачи в аренду

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 49

Доходный подход

По объекту оценки можно рассчитать (как минимум)

3 вида площади:

общую

площадь, предназначенную для сдачи в аренду

площадь, не

занятую собственником.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 50

Доходный подход

2.Действительный валовый доход (ДВД) – это потенциальный

валовой доход, скорректированный на коэффициент потерь ль недосдачи площадей

и недосбора платежей. Коэфффициент потерь определяется экспертно на основе анализа рыночной информации в процентах к потенциальному валовому доходу:ДВД = ПВД х(1-Кпотерь), где

ПВД – потенциальный валовой доход;

Кпотерь-общие потери от недосдачи площадей и недосбора платежей.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 51

Доходный подход

3.Чистый операционный доход (ЧОД) – действительный валовый

доход, скорректированный на величину расходов, связанных с владением недвижимостью

и ее эксплуатациейВАЖНО: в состав операционных расходов НЕ включаются амортизационные отчисления, расходы на финансирование объекта оценки и налог на прибыль

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 52

Доходный подход

Для целей оценки операционные расходы делятся на:

условно-постоянные

(размер которых не зависит от величины коэф. загрузки объекта,

напр. – налог на имущество, страх.взносы, зар.плата и налоги на нее);условно-переменные (эксплуатационные) – расходы, зависящие от степени загрузки объекта, напр.коммунальные платежи, содерж.территории и уборка мусора, охрана объекта, реклама, консультации и правовое обслуживание;

резерв затрат капитального характера (расходы на замещение предметов с более коротким сроком службы

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 53

Доходный подход

4.Денежный поток до вычета налогов – часть

чистого операционного дохода, скорректированная на причитающиеся кредитору платежи по

обслуживанию долга, но до вычета обычного подоходного налога5.Реверсия – денежная сумма, кот. инвестор м.получитьв случае гипотетической продажи объекта оценки в конце анализируемого периода. (стоимость реверсии м.рассчитываться ДО и ПОСЛЕ вычета остатка долга на анализируемую дату, а также после корректировки на величину налога на прибыль).

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 54

Доходный подход

Виды ставок доходности

ВАЖНО:

ожидаемый инвестором доход предусматривает

полное возмещение инвестированных средств (т.е. возврат капитала) и получение

прибыли или вознаграждения (т.е.доход от капитала)Разнообразие видов дохода от владения недвижимостью требует применения адекватных показателей доходности , кот. Подразделяются на показатели текущей доходности (коэффициенты капитализации) и показатели ожидаемой доходности (ставки доходности)

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 55

Доходный подход

Показатели текущей доходности:

Коэф.капитализации – соотношение годового дохода

к стоимости вложенного капитала;

Общий коэф.капитализации- соотношение ожидаемого годового чистого

операционного дохода и общей стоимости недвижимости;Коэф. капитализации собств. инвестиций (К ск) – показатель текущей доходности, отражающий соотношение между годовыми денежными поступлениями на соб.капитал до вычета налогов и величиной вложенного соб.капитала

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 56

Доходныый подход

Показатели ожидаемой доходности

Ставка дисконтирования (Rate, R) –

используется для пересчета будущих доходов в значение текущей стоимости.

Полученный результат отражает величину капитала, кот. Следует вложить, чтобы жидаемая инвестором доходность равнялась указанной ставке дисконтированияВнутренняя ставка доходности (Internal Rate of Return, IRR) – индикатор доходности на инвестиции в течение периода владения объектом недвижимости

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 57

Доходный подход

IRR – это ставка дисконтирования, которая приравнивает

суммарную дисконтированную стоимость будущих доходов, включая доход от продажи

в конце периода владения, с величиной первоначально инвестированного капитала.Общая ставка доходности (Ro) – это норма прибыли для совокупного инвестированного капитала. Показатель учитывает динамику доходов в течение периода владения, а также величину реверсии, но не учитывает влияние использования заемных средств , поскольку игнорирует структуру капитала

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 58

Доходный подход

Доходность собственного капитала (Re) – норма прибыли

вложенного в недвижимость собственного капитала. Норма прибыли заемных средств

обычно называют процентной ставкой. Доходность собственного капитала является ставкой дохода инвестора, на которую он может рассчитывать при выполнении обязательств по заемному финансированиюМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 59

Метод ДДП

Метод дисконтированных денежных потоков (ДДП) определяет рыночную

стоимость недвижимости как сумму дисконтированных доходов от использования объекта

в будущем и реверсии с учетом корректировки на степень риска их получения.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 61

Метод ДДП

ЭТАПЫ

1.Определение длительности прогнозного периода

2.Выбор модели денежного потока

3.Прогнозирование

денежных потоков для каждого года прогнозного периода:

Корректировка финансовой отчетности

Прогноз

величины выручки от реализацииПрогноз издержек

Расчет величины чистой прибыли

Прогноз инвестиций и капиталовложений

4.Расчет стоимости недвижимости после прогнозного периода

5.Расчет ставки дисконтирования

6.Дисконтирование денежных потоков и стоимости недвижимости после прогнозного периода

7.Расчет стоимости текущих стоимостей денежных потоков и остаточной стоимости

8. Внесение итоговых поправок

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 62

Метод ДДП

ВАЖНО:

Денежные потоки к концу прогнозного периода стабилизируются,

объект достигает постоянных темпов роста денежных потоков (м.б. нулевых).

Учитываются

жизненные циклы объекта недвижимости, отраслиВозможность составления прогноза

Нередко используется период ~5 лет

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 63

Денежный поток

Реальный - реальные ставки, темпы роста

Номинальный –

номинальные (фактические) ставки, темпы роста

Для каждого вида CF используется

определенная ставка дисконтирования /капитализацииМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 64

Ставка дисконтирования

Используется для пересчета будущих доходов в текущую

стоимость

Методы расчета

Метод оценки капитальных активов (САРМ) (рыночная модель);

Метод рыночной

экстракции;Метод кумулятивного построения;

Факторные модели

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости

Слайд 65

САРМ

Базовая модель, разработанная У.Шарпом, корректир. прибавлением дополнительной премии

за риск вложения в недвижимость

R = Rf + β*(Rm-Rf)

+ Sн+С, гдеRf-безрисковая (базовая) ставка доходности

β – коэф. бета, мера систематического риска

Rm-среднерыночная ставка доходности

(Rm-Rf) – рыночная премия

Sн – премия за риск вложения в недвижимость

С – премия за страновой риск

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 66

Rf – безрисковая ставка доходности

Базовая ставка доходности как

минимальный гарантированный уровень доходности на дату оценки. Это объясняет

возможность использования для оценки доходности разнообразных инвестиционных документов, таких, как годовая депозитная ставка, ставка доходности к погашению облигаций федерального займа и др.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 67

Rf – безрисковая ставка доходности

Rf - безрисковая ставка

доходности определяет минимальную стоимость инвестированного капитала с учетом фактора

времени (инвестиционного периода)Валюта Rf = валюте денежного потока, либо вносится корректировка с учетом паритета покупательной способности

Rf - в зависимости от учета инфляции определяется как номинальная (Rн), не очищенная от влияния инфляции, и реальная (Rр), скорректир. на годовые темпы инфляции

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 68

(Rm – Rf) – рыночная премия

Разница между доходностью

фондового рынка и доходностью выбранного безрискового инструмента

Для получения значения

используется среднее значение за длительный период времениМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 69

Rf – безрисковая ставка доходности

Величина безрисковой ставки Rf,

как правило, дается в номинальном выражении, но при необходимости

ее пересчитывают в реальную.Выбор формулы зависит от темпов инфляции

1. Если темпы инф.не превышают 10%, то исп. ф-ла

Rр = Rн + Jинф

2. При высоких темпах инф. используется ф-ла Фишера: Rр = Rн + Jинф : (1 +Jинф), где

Rн – номинальная ставка;

Rр-реальная ставка;

Jинф – годовые темпы инфляции

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 70

Rm-среднерыночная ставка доходности

Rm-среднерыночная ставка доходности-средняя доходность инвестиционных инструментов,

обращающихся на рынке на дату оценки (опред. на основе

рыночной информации)Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 71

β - коэффициент

Мера влияния систематического риска на объект

оценки.

Данный коэф. корректирует размер рыночной премии (разница между среднерыночной

и безрисковой доходностью, в зависимости от степени подверженности объекта недиверсифицируемым рискам).Коэф. можно рассчитать статистическими методами на основе наблюдения за изменением среднерыночной доходности и доходности конкретного актива за длительн. период времени.

Экспертный метод определения величины БЕТА –коэф. основан на анализе степени влияния различных видов систематического риска на объект недвижимости для последующей взвешенной оценки

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 72

β - коэффициент

Выше финансовый рычаг – выше β

Маковская

Марина Альбиновна. Курс лекций «Оценка стоимости активов с целью

залога»

Слайд 73

Sн – премия за риск вложения в недвижимость

Sн

– корректировка на риск вложения в определенный вид инвестиций.

Недвижимость – высокорискованный вид вложений капитала, уступающий только опционам и фьючерсам – это д.б.учтено при расчете ставки доходностиМаковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 74

С-премия за страновой риск

Это корректировка безрисковой ставки доходности,

полученной на основе анализа ставок доходности безрисковых инвестиционных инструментов

США. Размер премии рассчитывается инвестиционными аналитиками на основе индекса непрозрачности, учитывающего эконом. и политич. стабильность, криминогенную ситуацию, уровень коррупции, наличие теневых денежных потоков и др.Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 75

Метод рыночной экстракции

Предполагает на оценку ставки дисконтирования на

основе анализа фактической доходности, полученной инвесторами при вложении капитала

в аналогичные объекты недвижимости.После корректировок необходимо рассчитать IRR

Недостатки данного показателя IRR:

1.Множественное значение данного показателя при неоднократных крупных оттоках денежных средств по объектам;

2.Возможность получения отрицательной величины - не м.б. использована, т.к. отражает степень убыточности инвестиций;

3.Допущение о реинвестировании доходов от аналогичных объектов по расчетной ставке IRR.

4.Сложность применения показателя, если объекты приобретались с участием банковского кредита с мин. долей вложения СК. Положит. Финансовый левередж может существенно исказить реальную доходность объекта

5.Несопоставимость вида денеж.потока, выбранного для оцениваемой ндвижимости, и вида денеж.потока , используемого для расчет а IRR. Оценка недвижимости проводится на основе денеж.потока до вычета налогов, а IRR обычно рассчитывают после вычета налогов.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»

Слайд 76

Метод суммирования

(кумулятивного построения)

Данный метод определяет величину

ставки дисконтирования путем последовательной кумуляции (прибавления) премий за риски,

выявленные на оцениваемом объекте.Метод универсален и применяется для различных объектов собственности – бизнеса, нематериальных активов и т.д.

ВАЖНО : состав премий индивидуален – для недвижимости рассчитываются премии за риск вложения в оцениваемый объект, уровень ликвидности, инвестиционный менеджмент.

Маковская Марина Альбиновна. Курс лекций «Оценка стоимости недвижимости»