ее деловой активности при сохранении платежеспособности в условиях допустимого

уровня риска несостоятельности организации (соотношение активов и пассивов).Финансовая устойчивость

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Email: Нажмите что бы посмотреть

Финансовая устойчивость

Анализ финансовой устойчивости организации

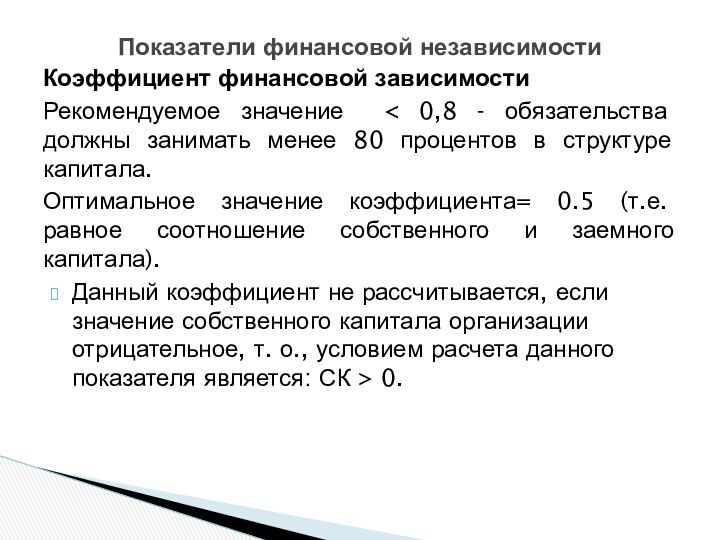

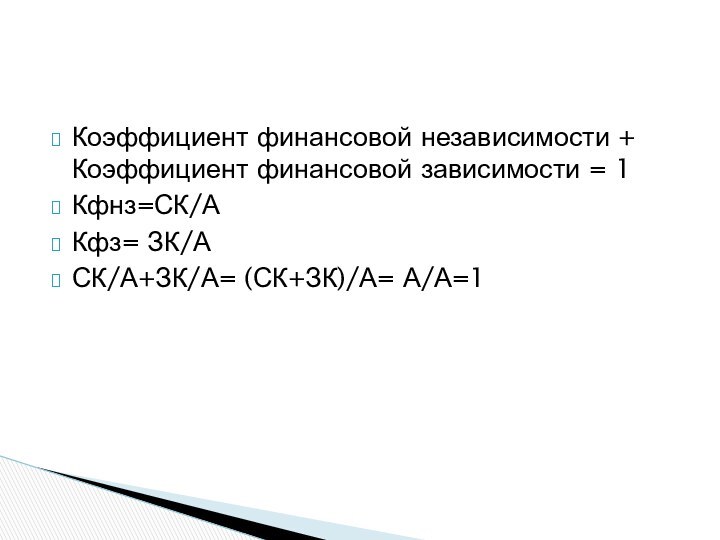

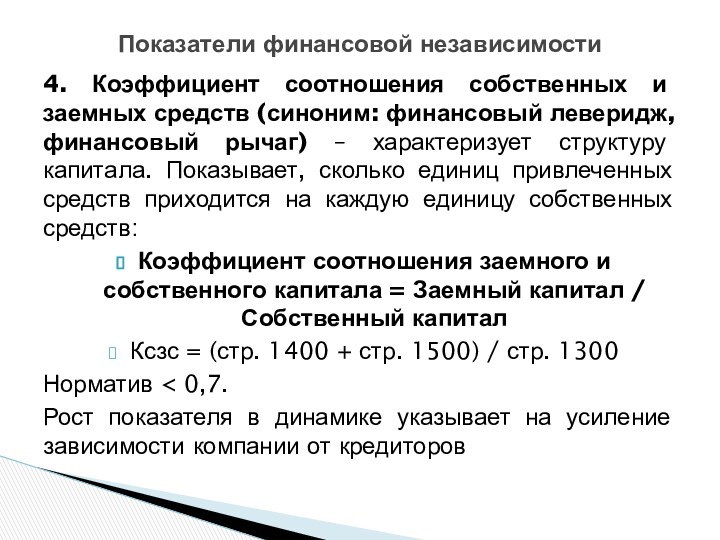

Показатели финансовой независимости

Показатели финансовой независимости

Показатели финансовой независимости

Показатели финансовой независимости

Показатели финансовой независимости

Показатели финансовой независимости

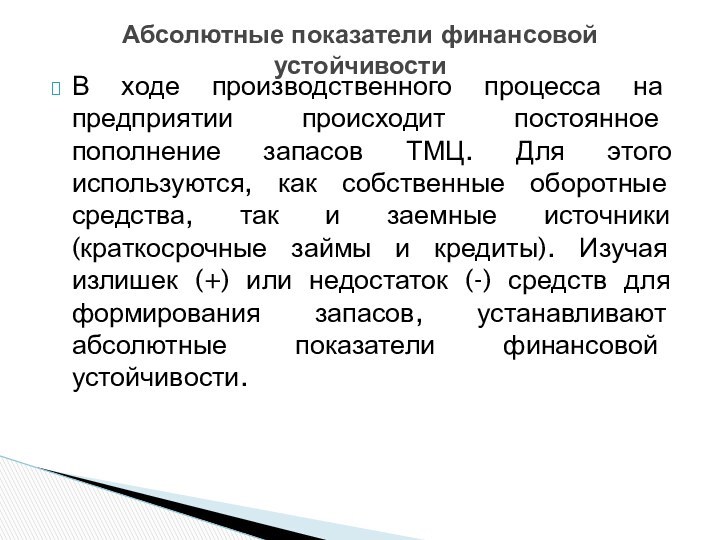

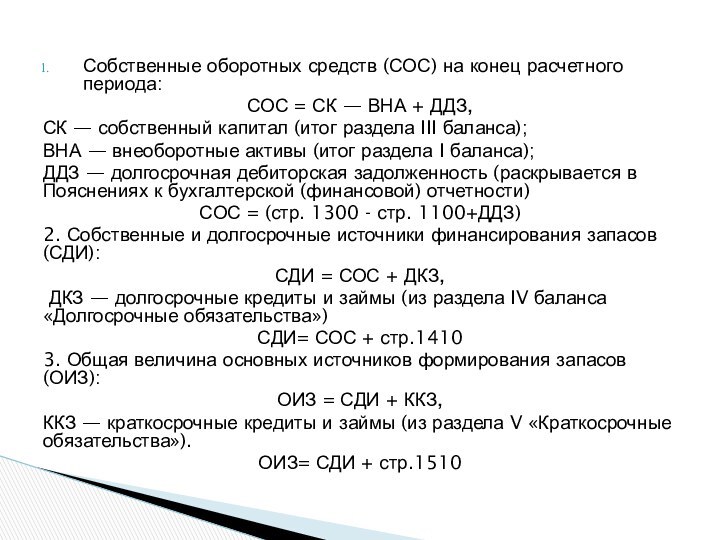

Абсолютные показатели финансовой устойчивости

Тип финансовой устойчивости