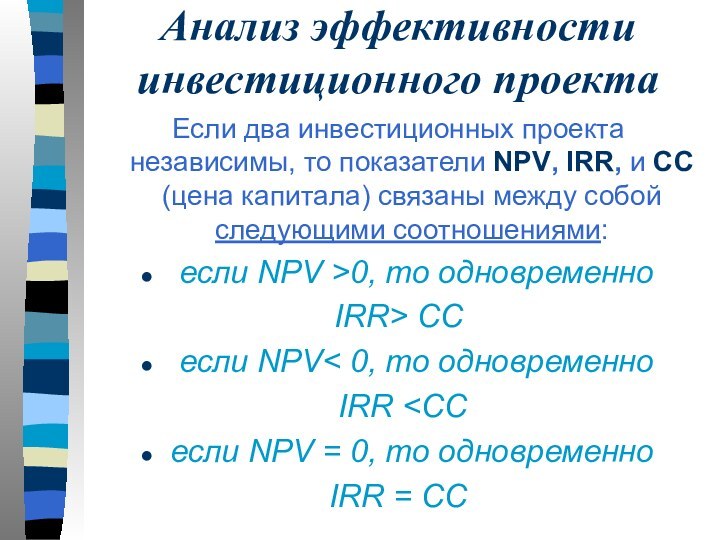

капитала

Высокий уровень рентабельности проекта с учетом фактора времени

Минимизация риска

потерь от инфляции Краткость срока окупаемости затрат

Обеспечение стабильности денежных поступлений по проекту

Превышение рентабельности активов предприятия после реализации проекта над стоимостью привлекаемых в связи с этим источников финансирования

Соответствие рассматриваемого проекта стратегии развития предприятия и т.п.

![Управление инвестиционными проектами Внутренний уровень доходности (IRR) Определение IRR методом линейной аппроксимацииIRR=r1+{f(r1):[f(r1)-f(r2)]}*(r2-r1)r1 - более низкая](/img/tmb/12/1194740/9835d3949322068824eda6b21883b6be-720x.jpg)